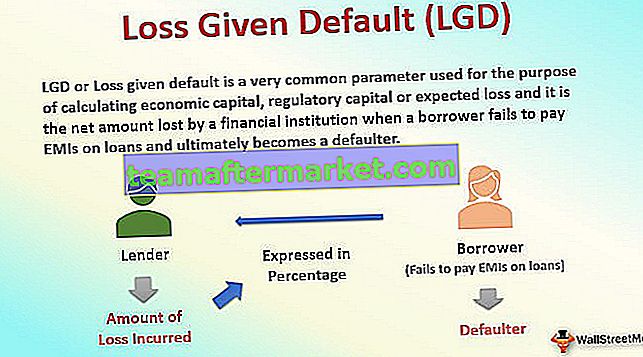

Definición de pérdida en caso de incumplimiento (LGD)

LGD o Pérdida en caso de incumplimiento es un parámetro muy común que se utiliza con el propósito de calcular el capital económico, el capital regulatorio o la pérdida esperada y es el monto neto perdido por una institución financiera cuando un prestatario no paga los EMI en préstamos y finalmente se convierte en un moroso.

En los últimos tiempos, los casos de incumplimiento han crecido de manera exponencial. La lentitud de los mercados de petróleo y materias primas de los últimos años ha provocado la caída de varias empresas de todos los sectores. Por lo tanto, el análisis de pérdidas en caso de incumplimiento (o “LGD”) se ha vuelto imperativo para analizar cualquier crédito. En términos simples, la definición de pérdida en caso de incumplimiento es la cantidad de pérdida en la que incurre un prestamista cuando un prestatario incumple, expresada en porcentaje.

Ejemplo simple de LGD básico

Tomemos un ejemplo simple de un banco, digamos HDFC, que presta $ 1 millón al Sr. Sharma para comprar un apartamento por valor de $ 1.2 millones. El apartamento está hipotecado o proporcionado como garantía al banco. Por supuesto, antes del desembolso real y la aprobación del préstamo, HDFC realiza la debida diligencia en el perfil crediticio del Sr. Sharma, que incluiría lo siguiente:

- Buscar su historial crediticio pasado y si ha pagado sus obligaciones anteriores de manera oportuna, asegurándose de que su salario cubra suficientemente los pagos de intereses y capital del préstamo y determinando el valor justo de mercado de la propiedad, que digamos que fue valorada en $ 1.2 millones por expertos externos en valuación contratados por el banco.

- Supongamos que apenas seis meses después del préstamo, el señor Sharma es despedido por su empleador. Dado que la pérdida de su trabajo provocó el final de su flujo de ingresos, el Sr. Sharma incumple sus EMI. En ausencia de un nuevo trabajo y fondos inadecuados, el Sr. Sharma decide deshacerse del préstamo y renunciar a la propiedad de su casa. Ahora que Sharma ha incumplido sus pagos, HDFC tendría que subastar el apartamento y utilizar las ganancias para recuperar el monto del préstamo.

- Mientras tanto, supongamos que los precios de las propiedades en esa área han disminuido significativamente a medida que se anuncian algunas nuevas construcciones en otras áreas.

- En consecuencia, HDFC puede recuperar solo $ 900,000 de la venta del apartamento. En este caso, el banco podría recuperar el 90% del monto de su préstamo “también denominado tasa de recuperación (o RR)”. La fórmula de Pérdida dada por defecto sería simplemente 1 RR, es decir, 10%.

Ejemplo práctico de LGD de la industria: Kingfisher Airline

El escenario extremo que nos viene a la cabeza cuando pensamos en el incumplimiento es la infame historia de Kingfisher Airlines.

- Los 17 bancos que tienen un préstamo total pendiente de INR 9,000 Cr (siendo SBI el mayor prestamista - otorgando ~ 25% del total pendiente), que incluye INR 7,000 Cr principal y el resto de intereses penales con Kingfisher Airlines se han enfrentado a una dificultades.

- Recordamos cómo varios bancos consideraron a la empresa como una morosa intencionada en 2015.

- De acuerdo con las pautas del RBI, un moroso intencional es aquel que no ha cumplido con ciertas obligaciones de pago (incluso cuando tiene la capacidad de pagar) o ha utilizado el dinero del prestamista para fines distintos a los que se utilizaron las finanzas.

- ¿Ha pensado alguna vez cuál podría ser la cantidad de pérdidas en las que los bancos podrían incurrir por sus préstamos a Kingfisher?

- En agosto de 2016, los activos de las aerolíneas por valor de INR700 Cr se subastaron, incluidos activos como la antigua sede de la casa Kingfisher, automóviles, el jet personal del Sr. Mallya, Kingfisher Villa en Goa (famosa por albergar fiestas del Sr. Mallya), también como varias marcas y marcas comerciales.

- Suponiendo que Kingfisher Airlines, que dejó de operar después de 2012, solo tuviera estos activos para su disposición, los bancos podrían recuperar solo INR700 Cr, es decir, solo ~ 8% de su préstamo pendiente de INR9000 Cr.

- En términos sencillos, la LGD promedio para los bancos con préstamos Kingfisher puede considerarse como 92% en este escenario. En una nota separada, el Sr. Mallya posee personalmente activos por valor de INR 7,000 Cr, que incluyen varias inversiones, terrenos y propiedades.

- Si Mallya voluntariamente viene a rescatar a sus prestamistas, en realidad podría reembolsar la mayor parte de la deuda pendiente, en cuyo caso la LGD promedio de estos bancos podría ser menor.

Colateral y LGD

- Uno podría preguntarse por qué los 17 bancos realmente prestarían una cantidad tan enorme a Kingfisher Airlines.

- ¿Sabe que durante los “buenos tiempos” de Kingfisher Airlines, la marca en sí fue valorada en INR 4,000 Cr por Grant Thornton (una firma líder de consultoría y asesoría con sede en EE. UU.) En 2011? La marca ahora está valorada en INR160 Cr por los bancos.

- Con valoraciones tan elevadas de la entidad aérea Kingfisher en el pasado, tal cantidad de préstamos parecía bastante razonable para el entonces equipo de crédito de los bancos.

- Una lección importante que todos los bancos de la India deben haber aprendido de este incidente es tener en cuenta la calidad de los préstamos subyacentes proporcionados por la empresa.

- Es importante que un banco se asegure de que el valor ofrecido como garantía sea de naturaleza más tangible, es decir, que contenga más activos fijos, como terrenos y maquinaria (que, por cierto, también podrían depreciarse). Para los préstamos de capital de trabajo, la garantía ofrecida podrían ser los inventarios y las cuentas por cobrar.

- Los bancos deben ser cautelosos si la garantía subyacente de los préstamos son intangibles, es decir, marcas o marcas comerciales (cuyos valores tienen un alto riesgo de reputación) o acciones de ciertas inversiones (cuyo valor patrimonial está a merced de los mercados financieros y las condiciones macroeconómicas). .

Cálculo de subordinación y LGD

Durante el escenario de liquidación real, un aspecto importante que también debemos observar de cerca es la deuda subordinada. Los bancos SBI y UCO podrían haber prestado a las aerolíneas Kingfisher en varios tramos. Los préstamos garantizados (o préstamos garantizados con garantía) se pagarían con prioridad sobre los préstamos no garantizados.

Entendamos lo que significan estos tramos y prioridades con la ayuda de un ejemplo más simple. Una empresa con sede en el Reino Unido XYZ tiene los siguientes pasivos en su balance:

| Pasivo (millones de libras esterlinas) | Cantidad | Valor de la garantía en el momento del incumplimiento |

| Reclamaciones de la administración | 70 | |

| Obligaciones de pensiones con fondos insuficientes | 80 | |

| Préstamo senior garantizado - primer gravamen | 100 | 120 |

| Préstamo senior garantizado - segundo gravamen | 50 | |

| Préstamo senior no garantizado | 60 | Ninguna |

| Préstamo subordinado | 50 | Ninguna |

| Total | 410 |

Supongamos un escenario en el que la empresa XYZ se queda con activos por valor de 300 millones de libras esterlinas y se declara en quiebra. Por supuesto, los activos no cubren completamente los pasivos, que suman GBP410 millones. Los acreedores tendrían que resolver las reclamaciones en los tribunales. En tal caso, las obligaciones se reembolsarían de acuerdo con un orden de prioridad. Veamos cómo funciona la cascada de recuperación para los acreedores de XYZ:

- 1) Los reclamos de administración: El reclamo de prelación en caso de cualquier quiebra suele ser de los gastos de administración, impuestos impagos o proveedores. Supongamos que GBP 60 millones están bajo reclamos de prioridad mientras que los GBP 10 millones restantes tienen menor prioridad y podrían reembolsarse unos pasos más adelante en la cascada de pagos. La reclamación de los 10 millones de libras esterlinas restantes sería pari passu con los préstamos no garantizados. Observamos que "pari passu" es el término que indica una prioridad igual de dos obligaciones.

- 2) Obligaciones por pensiones insuficientemente financiadas: Uno de los reclamos prioritarios de una empresa en quiebra es también hacia sus obligaciones por pensiones. Por lo general, una empresa necesita hacer coincidir sus pagos de pensiones futuros con sus empleados jubilados con activos equivalentes (principalmente inversiones a largo plazo). La porción con fondos insuficientes representa la cantidad que no está cubierta por activos, y el déficit generalmente se soluciona durante la situación de quiebra.

- 3) Préstamo de primer gravamen garantizado : los préstamos senior garantizados suelen tener una clasificación más alta que los préstamos no garantizados. Dentro de los préstamos garantizados senior, los préstamos de primer gravamen tienen un orden de prioridad más alto que los préstamos de segundo gravamen. En este ejemplo, los préstamos senior garantizados (tanto el primer gravamen como el segundo gravamen) por un total de GBP150 millones tenían derechos sobre ciertos activos (podrían ser terrenos o maquinaria), que ahora tienen un valor de GBP120 millones. El primer préstamo de gravamen garantizado tendría una mayor prioridad de reclamaciones sobre estos activos y puede recuperarse por completo.

- 4) Préstamo de segundo gravamen garantizado: El segundo reclamo sobre los activos colateralizados de GBP120 millones sería del acreedor del segundo gravamen. Sin embargo, ahora que solo se dispone de 20 millones de libras esterlinas, el segundo acreedor del gravamen podría cubrir inicialmente 20 millones de libras esterlinas (40% del préstamo de 50 millones de libras esterlinas), mientras que el préstamo de 30 millones de libras esterlinas restantes se clasificaría pari passu con los préstamos no garantizados.

- 5) Préstamos no garantizados: los activos que quedan disponibles para su disposición ahora tienen un valor de 40 millones de libras esterlinas (es decir, 300-60-80-120), que se distribuirían entre los acreedores no garantizados pari passu: 10 millones de libras esterlinas de cuentas por pagar préstamo de gravamen y 60 millones de libras esterlinas de los préstamos no garantizados. Supongamos que el tribunal tomó la decisión de distribuir la cantidad de 40 millones de libras esterlinas a prorrata entre los tres tipos de acreedores. Esto significa que la distribución estaría en la proporción de 10:30:60, lo que sería de GBP4 millones, GBP12 millones y GBP24 millones para los tres acreedores, respectivamente.

- 6) Préstamos subordinados: Desafortunadamente, como todos los activos ya se utilizaron para amortizar los otros pasivos, los préstamos subordinados y los accionistas no recibirían ningún producto de la liquidación. Por supuesto, con el alto riesgo que implica, estos préstamos tienen un precio mucho más alto que los préstamos senior. Sin embargo, también notamos que como resultan ser bastante costosos para XYZ, en un escenario normal intentaría reembolsar estos préstamos primero.

Resumiendo la discusión anterior, la siguiente tabla muestra el monto de recuperación y la LGD para cada uno de los acreedores. Notamos que la LGD es diferente para diferentes acreedores y podría variar según los términos del crédito y los reclamos de prioridad sobre activos particulares.

| Responsabilidad | Cantidad | Cantidad recuperable | Tasa de recuperación (RR) | LGD |

| Acreedores comerciales | 70 | 64 | 91% | 9% |

| Obligaciones de pensiones con fondos insuficientes | 80 | 80 | 100% | 0% |

| Préstamo senior garantizado - primer gravamen | 100 | 100 | 100% | 0% |

| Préstamo senior garantizado - segundo gravamen | 50 | 32 | 64% | 36% |

| Préstamo senior no garantizado | 60 | 24 | 40% | 60% |

| Subordinado | 50 | 0 | 0% | 100% |

| Total | 410 | 300 |

Estimación LGD:

- En los ejemplos anteriores, calculamos LGD en escenarios predeterminados, para los cuales ya conocíamos valores en casos de estrés. Sin embargo, para un acreedor de una empresa que funciona bien, podría ser difícil para el equipo de crédito elaborar LGD de cada tipo de pasivo en un escenario de incumplimiento.

- En tales casos, los resultados empíricos históricos (basados en incumplimientos pasados) podrían ayudar a estimar la LGD para una línea de crédito.

- También es imperativo que los acreedores apliquen escenarios angustiantes a sus prestatarios al determinar la LGD, lo que podría implicar la aplicación de recortes a sus activos, tales como inventarios, cuentas por cobrar y maquinaria.

- El equipo de crédito debe considerar la importancia relativa de la deuda senior por encima del orden de prioridad del préstamo que prestaría.

Veamos cómo analizar la materialidad de la deuda senior.

- Suponga que JPMorgan quiere prestar un préstamo sin garantía a una empresa ABC. ABC tiene una deuda total por valor de $ 200 millones en su balance y también una línea de crédito renovable garantizada senior por valor de $ 100 millones, que permanece dispuesta.

- De la deuda pendiente de $ 200 millones, $ 150 millones están asegurados y los activos totales de ABC tienen un valor de $ 300 millones.

- JPMorgan debe ser consciente del hecho de que la deuda senior garantizada dispuesta representa un significativo 50% de los activos totales, y si la empresa recurre por completo a la línea de crédito renovable, la deuda senior garantizada podría alcanzar los $ 250 millones (~ 83% del los activos totales).

- En un escenario de incumplimiento, los activos podrían tener un valor aún menor y podrían ser insuficientes para cubrir incluso la deuda garantizada.

- Esto significa que para JPMorgan, prestar un préstamo no garantizado a ABC podría ser muy arriesgado y, por lo tanto, podría ponerle un precio al préstamo a una tasa de interés muy alta o incluso rechazar la solicitud de préstamo de ABC.

- Alternativamente, JPMorgan podría seguir adelante con el acuerdo y cubrir el riesgo usando CDS (Credit Default Swap).

- Un CDS es una forma de seguro que el banco compra normalmente por sus créditos estresados por los que paga una prima. A cambio, el comprador de CDS recibe protección del vendedor de CDS, donde este último reembolsa la totalidad del préstamo en caso de que el prestatario incumpla.

Provisión de préstamos y pérdida en caso de incumplimiento

- De acuerdo con las normas de Basilea, los bancos deben hacer provisiones adecuadas para sus préstamos en función de la Pérdida esperada de sus préstamos (calculada como LGD X Probabilidad de incumplimiento X Exposición al incumplimiento).

- La probabilidad de incumplimiento dependería de la calificación crediticia de la empresa.

- Una empresa con grado de inversión (con calificación BBB- o superior) tiene una menor probabilidad de incumplimiento (nuevamente estimada a partir de los resultados empíricos históricos). Ver el proceso de calificación crediticia

- Entonces, para una LGD del 40%, la probabilidad de incumplimiento del 5% y la exposición a un incumplimiento de $ 80 millones, la pérdida esperada para un banco sería de $ 1,6 millones.

- Esto significa que es posible que el banco deba realizar una provisión de $ 1.6 millones o más para dicho préstamo. Esto es para asegurar un colchón adecuado para el impacto de la morosidad en el balance del banco.

Conclusión

En conclusión, es imperativo que los equipos de crédito de varios bancos detecten los probables incumplimientos como Kingfisher Airlines con mucha anticipación y se salven de un golpe significativo en su balance. Un enfoque conservador y casos de estrés bien pensados podrían ayudar enormemente a los bancos a reducir los niveles de morosidad en el futuro.