Diferencias de fondos mutuos de capital variable y de capital variable

Un fondo mutuo abierto brinda la máxima libertad y flexibilidad a los inversores para entrar y salir cuando lo deseen y su variación depende totalmente de la fe de los inversores, mientras que en los fondos mutuos cerrados ofrece un plazo fijo a los inversores para participar en y fuera del fondo.

Un fondo mutuo es un esquema de inversión administrado profesionalmente en el que los inversores pueden tener acceso a carteras diversificadas con una combinación de acciones, bonos y otros valores con una cantidad limitada de capital. Estos fondos son muy útiles para los inversores minoristas y también se consideran una oportunidad de inversión durante un período de tiempo. Todos los fondos mutuos están registrados con sus respectivos reguladores para el mercado de valores, por ejemplo, SEBI en India, lo que ofrecerá un nivel de comodidad a los inversores y prospectos. Tienen que funcionar dentro de las disposiciones de una regulación estricta creada para proteger los intereses de los inversores.

Se puede invertir en estos fondos comprando sus participaciones / acciones al NAV (valor liquidativo) existente del fondo, que es volátil en función del rendimiento de las acciones que forman parte de la cartera. Los fondos son administrados por administradores de dinero profesionales que son responsables de invertir la cantidad de capital de los inversores con el objetivo de producir ganancias de capital e ingresos para los inversores. La inversión se realiza en nombre de todos los inversores y, por lo tanto, se requieren muchas habilidades. Los objetivos de inversión y su estructura están claramente establecidos en su folleto, que es un documento legal y debe ser respetado por el mismo.

Existen varios tipos de fondos mutuos que pueden desglosarse en función del plazo de vencimiento y también por objetivo de inversión.

El siguiente diagrama puede ofrecer una imagen clara de los fondos mutuos.

Infografía de fondos mutuos de composición abierta vs cerrada

Veamos las principales diferencias entre fondos mutuos abiertos y fondos mutuos cerrados.

Similitudes

- Estos fondos tienen algunas similitudes básicas entre ellos que mantienen la base y los categorizan como fondos mutuos.

- Ambos fondos se gestionan de forma profesional con el objetivo de superar las inversiones realizadas por un gran grupo de inversores.

- Su objetivo es lograr lo mismo mediante la diversificación en múltiples activos de inversión en lugar de una sola acción.

- La comisión o los honorarios de los administradores de inversiones pueden depender de los rendimientos que puedan obtener del mercado.

- Otro punto de similitud se refiere a las economías de escala, en las que la recopilación de una gran cantidad de fondos de múltiples inversores permite reducir los costos de inversión y operación.

Diferencias clave

- Los fondos de capital variable son populares entre los inversores habituales, ya que les permite entrar y salir en cualquier momento, ofreciéndoles mucha flexibilidad. Los fondos cerrados tienen un número fijo de acciones que se compran a otros inversores y tienen un plazo fijo para entrar y salir del fondo. La oferta del Fondo Nuevo puede permanecer abierta por ejemplo 30 días después de los cuales no se intercambiarán participaciones.

- Las transacciones de los fondos abiertos se realizan directamente a través del fondo, mientras que los fondos cerrados se lanzan inicialmente a través de una oferta pública inicial (OPI) posterior a la cual cotizan en la bolsa de valores, en el mercado OTC o en un fondo cotizado en bolsa.

- El corpus de un fondo abierto seguirá variando ya que implicará compras y reembolsos dinámicos mientras que, por el contrario, el corpus permanece fijo ya que no se ofrecen a la venta nuevas participaciones más allá del límite especificado.

- Los precios de los fondos abiertos se fijan una vez al día al NAV (valor liquidativo) preferiblemente al final del día y son el precio al que se pueden comprar las acciones del fondo para ese día. Los fondos cerrados se negocian durante todo el día como acciones ordinarias y se negocian al precio vigente en cualquier momento durante el día, ya que funcionan en tiempo real.

- La estructura de los fondos de capital variable está prescrita desde sus inicios e incluirá en gran medida inversiones en acciones, bonos y valores de deuda pública, mientras que los fondos de capital variable incluirán inversiones alternativas en su cartera, como futuros, derivados y divisas.

- El precio de venta de un fondo de capital variable implica el NAV y cualquier carga de entrada / salida según lo prescrito por el prospecto. Estas cargas son cargos que se implementan para ingresar o salir del fondo o ambos principalmente para la administración de los fondos. Los fondos cerrados se negocian con una prima o un descuento del valor liquidativo.

- Los valores liquidativos de varios fondos se cotizan en los periódicos diarios o en el sitio web del fondo para fondos abiertos. Los fondos cerrados pueden obtener su VL de los periódicos financieros o del sitio web semanalmente.

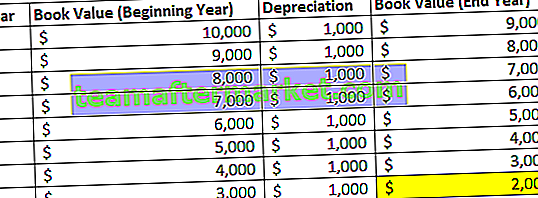

- El número total de acciones para cada una de las acciones y bonos en fondos abiertos se multiplica por el precio de cierre y se suma el resultado de cada inversión. Se excluyen todos los pasivos asociados con el fondo (como los gastos acumulados). El NAV por acción se obtiene dividiendo los activos netos totales por el número de acciones en circulación. Los precios de las acciones para fondos de capital fijo se determinan según la demanda y la oferta que prevalecen en el mercado y los precios se determinarían en consecuencia en el mercado de valores.

- Los fondos abiertos permiten compras sistemáticas independientemente de las condiciones del mercado y también permiten inversiones en cantidades más pequeñas, a diferencia de los fondos cerrados que solo permiten inversiones a tanto alzado, lo que hace que sea más arriesgado para los inversores considerar especialmente en condiciones de mercados agitados. Las tendencias también han sugerido que los fondos cerrados surgen cuando los mercados se están desempeñando extremadamente bien, tentando a los posibles inversores.

- La asignación o el reequilibrio de activos es posible en los casos de fondos abiertos que consideran la planificación basada en objetivos y, por lo tanto, comprenden la importancia de la asignación de activos en una cartera de inversiones. La estructura de los fondos se puede ajustar en caso de un cambio en el escenario general del mercado. Si el mercado de valores está subiendo y se dirige a la saturación, es posible que desee canjear una parte del mismo y desviar lo mismo hacia fondos de deuda. Tal flexibilidad no es posible en una estructura cerrada. No se permiten cambios estructurales y los inversores no conocerían los detalles internos ni tampoco los rendimientos de los bonos en caso de una inversión a largo plazo.

Cuadro comparativo de fondos mutuos de capital variable abierta y cerrada

| Bases fo Comparación r | Fondos mutuos de capital variable | Fondos mutuos de capital variable | ||

| Sentido | Compra y venta continua de las unidades | El capital es fijo vendiendo un número específico de unidades. | ||

| Entrada y salida | Conveniencia según los inversores | Participación solo hasta que el NFO (New Fund Offer) esté en | ||

| Disponibilidad | Los fondos no se negocian en el mercado abierto y se revalorizan según la cantidad de acciones compradas y vendidas. Las transacciones se realizan directamente a través del fondo. | Se lanzan a través de una oferta pública inicial para recaudar dinero y, posteriormente, se cotizan como acciones o ETF. | ||

| Determinación de precios | El NAV por acción se obtiene dividiendo los activos netos totales por el número de acciones en circulación. Cualquier gasto adicional debe reducirse del activo total. | El valor se basa en el NAV, pero el precio real está determinado por la oferta y la demanda, lo que permite negociar a precios superiores o inferiores al valor de sus tenencias. | ||

| Estilo de gestión | Puede ser activo, pasivo o combinado según las circunstancias. | Sigue un estilo de gestión activo. | ||

| Periodo de maduración | Sin vencimiento fijo | Un período de vencimiento fijo normalmente puede oscilar entre 2 y 5 años. | ||

| Publicación de NAV | Publicado a diario | Publicado semanalmente | ||

| Beneficios | Los beneficios dependen de los inversores y de cuándo salen del fondo. Si han superado su inversión inicial, entonces se considera una ganancia. | Las ganancias para los accionistas pueden adoptar la forma de distribuciones de ingresos y ganancias de capital. También pueden ser ganancias de capital obtenidas de la venta de acciones con valor creciente de las acciones, aunque están expuestas a impuestos. | ||

| Cuerpo | Varía en función de la confianza de los inversores. | Corpus permanece fijo ya que no se emiten nuevas unidades | ||

| Precio de venta | Valor liquidativo más carga de entrada o salida según se especifica en el Folleto | Negociados con primas o descuentos respecto a su valor liquidativo | ||

| Comercio | Adquirido directamente al asegurador del fondo | Comprado y vendido a través de corredores. Las empresas de corretaje suscriben y venden acciones de nueva emisión | ||

| Restricciones | Restricciones razonables sobre la inversión en Apalancamiento y Liquidez debido a los altos niveles de volatilidad y riesgos involucrados. | Se aplicarían menos restricciones con respecto al apalancamiento y la liquidez, pero se aplicarían límites regulatorios estrictos. | ||

| Inversión mínima | Inversión más pequeña que es atractiva para inversores minoristas con dinero disponible limitado. | Se permite la inversión a tanto alzado. | ||

| Liquidez | Inversiones que pueden liquidarse fácilmente | Las inversiones se inclinan hacia valores no líquidos que no pueden venderse al valor liquidativo en un plazo de 7 días. |

Conclusión

A pesar de que cada una de las categorías tiene sus pros y sus contras, la decisión de realizar la inversión está en manos de los inversores y sus objetivos de inversión. También depende del apetito por el riesgo del inversor. Un inversor minorista con una cantidad limitada de capital preferirá un fondo de capital variable, ya que ofrece mucha flexibilidad con rendimientos relativamente estables.

Considerar una inversión en fondos mutuos cerrados podría ser un dilema para los inversionistas nuevos en el mercado. Dado que los valores dentro de esta estructura se venden con una prima o con un descuento del valor liquidativo, es necesario determinar el valor intrínseco del valor subyacente para decidir si la inversión es fructífera o no.