Definición de retorno anormal

Los rendimientos anormales se definen como una variación entre el rendimiento real de una acción o una cartera de valores y el rendimiento basado en las expectativas del mercado en un período de tiempo seleccionado y esta es una medida de rendimiento clave en la que se evalúa un administrador de cartera o un administrador de inversiones.

Explicación

Cuando queremos juzgar si un valor o un grupo de valores ha tenido un rendimiento superior o inferior al de sus pares, debemos averiguar qué parámetros podemos juzgar dicho rendimiento, por lo tanto, la comunidad inversora ha elaborado medidas como el rendimiento anormal para articular cómo gran parte de ese desempeño puede atribuirse a las habilidades del administrador de la cartera y su esquema de asignación de activos y selección de valores.

Cuando comparamos el rendimiento de una cartera, utilizamos un índice de mercado acorde como punto de referencia sobre el cual calculamos el exceso, por ejemplo, si queremos comparar una cartera de acciones del sector financiero en la India, podemos utilizar el Nifty Bank Index, mientras que si tenemos una cartera de acciones de gran capitalización en los EE. UU., Entonces podemos tener el S&P 500 como nuestro punto de referencia.

Fórmula de retorno anormal

Se representa a continuación,

Fórmula de rendimiento anormal = rendimiento real - rendimiento esperado¿Cómo calcular el rendimiento anormal?

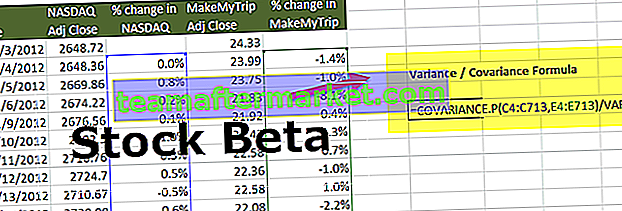

Para calcular el rendimiento esperado, podemos utilizar el modelo de fijación de precios de los activos de capital (CAPM), la siguiente es la ecuación del modelo:

E r = R f + β (R m - R f )

Aquí, E r = rendimiento esperado en el valor, R f = tasa libre de riesgo generalmente la tasa de un título gubernamental o tasa de depósito de ahorro, β = coeficiente de riesgo del valor o la cartera en comparación con el mercado, R m = rendimiento en el mercado o un índice apropiado para el valor dado, como el S&P 500.

- Una vez que ya tenemos el rendimiento esperado, restamos el mismo del rendimiento real para calcular el rendimiento anormal.

- En los momentos en que la cartera o el valor han tenido un rendimiento inferior a las expectativas, el rendimiento anormal será negativo, mientras que en caso contrario, será positivo o igual a cero, según sea el caso.

Según un enfoque prudente, es mejor echar un vistazo al rendimiento ajustado al riesgo, esto está en consonancia con el concepto de tolerancia al riesgo porque de lo contrario el administrador de la cartera puede desviarse de los objetivos del IPS y asumir una inversión de alto riesgo para generar un rendimiento anormal. .

En el caso de períodos múltiples, puede resultar útil observar los rendimientos estandarizados para ver si la cartera supera constantemente el índice de referencia. Si este es el caso, entonces la desviación estándar del rendimiento anormal será menor y entonces podemos decir que el administrador de la cartera realmente ha hecho una mejor selección de valores que el índice de referencia.

Ejemplo de retorno anormal

Supongamos que se nos da la siguiente información:

Puede descargar esta plantilla de Excel de retorno anormal aquí - Plantilla de Excel de retorno anormalSolución

Cálculo de Er de cartera

Entonces, hemos calculado el rendimiento esperado utilizando el enfoque CAPM de la siguiente manera:

- E r = R f + β (R m - R f )

- E r = 4 + 1.8 * (12% -4%)

- E r = 18,40%

El cálculo anterior se realiza antes de que comience el período considerado y es solo una estimación. Cuando expira este período, podemos calcular el rendimiento real en función del valor de mercado al principio y al final del período.

El cálculo del rendimiento real se puede realizar de la siguiente manera,

Retorno real = Valor final - Valor inicial / Valor inicial * 100

- = $ 60000 - $ 50000 / $ 50000 * 100

- = 20,00%

Cálculo

- = 20,00% - 18,40%

- = 1,60%

Importancia

- Métrica de atribución de rendimiento: se ve directamente afectada por la selección de acciones del administrador de la cartera, por lo tanto, esta medida es clave para juzgar su rendimiento en comparación con el índice de referencia apropiado y, por lo tanto, también ayuda a determinar su compensación basada en el rendimiento y su nivel de habilidad.

- Una verificación de la divergencia perjudicial: como se mencionó anteriormente, el rendimiento anormal puede ser negativo si el rendimiento real es menor que el rendimiento esperado. Por lo tanto, si esto es por períodos múltiples, entonces actúa como una alarma para reducir la divergencia del índice de referencia porque señala una mala selección de valores.

- Análisis cuantitativo exhaustivo: como se puede calcular de manera simple, es una medida popular en la comunidad inversora, sin embargo, generar las estimaciones correctas de las entradas del modelo CAPM no es una tarea fácil, ya que implica el uso de análisis de regresión para predecir beta y una observación minuciosa de los números de rendimiento pasados del índice de mercado, por lo tanto, si se hacen correctamente, estas estimaciones pasan por un tamiz de un análisis cuantitativo completo y, por lo tanto, es más probable que produzcan números con mayor poder predictivo

- Análisis de series de tiempo: el uso de una medida llamada CAR o el rendimiento anormal acumulado es útil para analizar el efecto de las acciones corporativas, como el pago de dividendos o la división de acciones sobre los precios y el rendimiento de las acciones. Además, ayuda a analizar los efectos de eventos externos, tales como eventos en los que ciertos pasivos corporativos son contingentes, por ejemplo, acciones legales o la resolución de un caso judicial.

El CAR se calcula tomando la suma de los rendimientos anormales durante un período de tiempo específico.

Conclusión

En resumen, podemos decir que el rendimiento anormal es lo más importante, una medida que puede ayudar a medir el rendimiento del administrador de cartera y la exactitud de sus conocimientos sobre el movimiento del mercado. Esto además les da a las compañías de gestión de activos una base para basar las bonificaciones o comisiones basadas en el desempeño de sus administradores de cartera y una justificación de las mismas para la comprensión del cliente.

Además, como puede ser positivo o negativo, puede indicar cuando la divergencia con el índice de mercado no es fructífera y debe ser acotada, para el mejor desempeño de la cartera.