Disposición para el significado del impuesto sobre la renta

La provisión por impuesto a la renta es el impuesto que la empresa espera pagar en el año en curso y se calcula haciendo ajustes a la utilidad neta de la empresa por diferencias temporales y permanentes, que luego se multiplican por la tasa impositiva aplicable.

Provisión para el cálculo del impuesto sobre la renta

La provisión para el impuesto sobre la renta se calculará sobre los ingresos obtenidos por el individuo o la empresa utilizando la fórmula que se menciona a continuación:

Provisión para la fórmula del impuesto sobre la renta = Renta obtenida antes de impuestos * Tasa de impuesto aplicable

Ejemplo de cálculo de provisión para impuesto sobre la renta

El siguiente es un ejemplo para comprender mejor el concepto.

Puede descargar esta plantilla de Excel de disposición para el impuesto sobre la renta aquí - Plantilla de Excel de disposición para el impuesto a la renta

Una ltd es la empresa que fabrica y vende los productos de automóviles en los informes de mercado que siguen las cifras correspondientes al año contable que finaliza el 31 de diciembre de 2018. Suponga que la tasa de impuesto sobre la renta aplicable a la empresa para el año considerado es del 30%. Calcule la utilidad antes de impuestos utilizando el cálculo dado y la provisión a realizar para el impuesto sobre la renta del año contable que finaliza el 31 de diciembre de 2018.

Solución

Para calcularlo, en primer lugar, el beneficio antes de impuestos se calculará a partir de los datos proporcionados.

Estado de Cálculo de Beneficios antes de impuestos

- = $ 170000 + 100000

- = $ 70000

Por lo tanto, del estado de cálculo de ganancias antes de impuestos anterior, $ 70 000 es la ganancia antes de impuestos de la empresa A ltd. para el año contable que finaliza el 31 de diciembre de 2018.

Ahora bien, el cálculo de la provisión del impuesto sobre la renta será el siguiente:

- = $ 70 000 * 30%

- Provisión para impuesto sobre la renta = $ 21,000

Por lo tanto, la provisión del impuesto a las ganancias para el año contable que finaliza el 31 de diciembre de 2018 para la empresa A ltd es de $ 21,000.

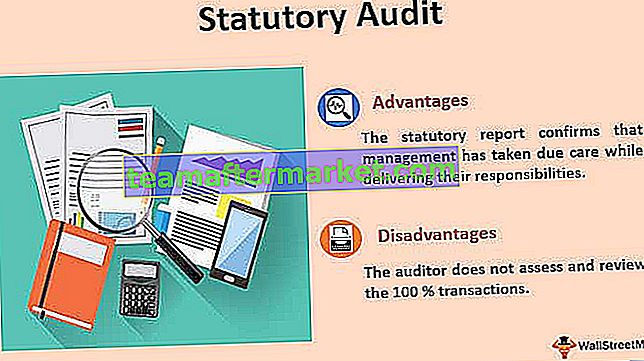

Ventajas

Las diversas ventajas relacionadas con estos son las siguientes:

- Es la provisión que realiza la empresa con sus utilidades de las utilidades corrientes para hacer frente a su obligación tributaria, que surgirá en el futuro. Sin embargo, existirá un cierto intervalo de tiempo entre la fecha de realización de la provisión fiscal por parte de la empresa y la fecha de pago. De modo que la empresa puede aprovechar la brecha de tiempo y utilizar la provisión para impuestos como fuente de financiación a corto plazo en el período intermedio. No supone ningún coste extra para la empresa ni implica ningún trámite legal.

- Con la ayuda de la provisión para impuestos sobre la renta, la empresa hace la provisión para responsabilidades futuras con mucha antelación. Pondrá en conocimiento de todos los grupos de interés la responsabilidad fiscal, que en el futuro le surgirá a la empresa.

Desventajas

Las desventajas relacionadas con estos son las siguientes:

- Es la fuente de financiación de la empresa, pero solo a corto plazo y no se puede utilizar para financiar a largo plazo bajo los requisitos de la empresa.

- Es posible que algunas de las veces la empresa cree la provisión en exceso para el impuesto a la renta, lo que lleva al uso insuficiente de los fondos de la empresa ya que la empresa podría haber utilizado fondos en otras áreas productivas.

Puntos importantes relacionados con la provisión para el impuesto sobre la renta

Los diferentes puntos importantes relacionados con estos son los siguientes:

- La empresa lo crea a partir de sus ganancias de las ganancias actuales para cumplir con su obligación tributaria, que surgirá en el futuro.

- Se crea considerando la tasa impositiva aplicable a la empresa para ese período.

- La empresa lo hace haciendo ajustes a la diferencia de carácter permanente y temporal en el resultado neto de la empresa del período.

- Existe un cierto lapso de tiempo entre la fecha de realización de la provisión para impuestos por parte de la empresa y la fecha en que se paga. Por tanto, la empresa puede utilizarlo como fuente de financiación a corto plazo en el período intermedio.

Conclusión

La provisión para el impuesto sobre la renta se refiere a la provisión que constituye la empresa sobre las rentas obtenidas durante el período considerado según la tasa del impuesto aplicable a la empresa. La compañía realiza esta provisión mediante la realización de ajustes tanto a la diferencia de carácter permanente como temporal en el resultado neto de la compañía del período.

Como existe un cierto lapso de tiempo entre la fecha de realización de la provisión para impuestos por parte de la empresa y la fecha en que se paga, la empresa puede aprovechar el lapso de tiempo y utilizar la provisión para impuestos como fuente de pago. la financiación a corto plazo en el período intermedio. Sin embargo, es la fuente de financiación de la empresa, pero solo a corto plazo y no puede utilizarse para financiar a largo plazo según los requisitos de la empresa. Además, es posible que algunas de las veces la empresa cree la provisión en exceso para el impuesto sobre la renta, lo que puede dar lugar a un uso insuficiente de los fondos de la empresa.