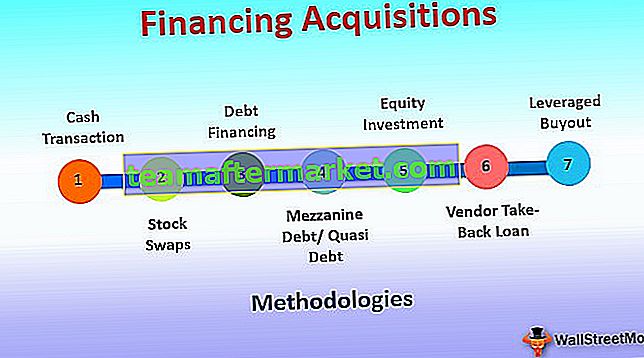

Financiamiento Adquisiciones Significado

La financiación de una adquisición es el proceso en el que una empresa que planea comprar otra empresa intenta obtener financiación a través de deuda, acciones, acciones preferentes o uno de los muchos métodos alternativos disponibles. Es una tarea compleja y requiere una planificación sólida. Lo que lo hace complejo es el hecho de que, a diferencia de otras compras, la estructura de financiación de las fusiones y adquisiciones puede tener muchas permutaciones y combinaciones.

¿Cómo financiar la adquisición de una empresa?

Hay muchas formas en las que puede financiar la adquisición de negocios. Las metodologías populares se enumeran a continuación.

- # 1 - Transacción en efectivo

- # 2 - Intercambio de acciones

- # 3 - Financiamiento de deuda

- # 4 - Deuda Mezzanine / Cuasi Deuda

- # 5 - Inversión de capital

- # 6 - Préstamo de devolución de proveedores (VTB) o financiamiento del vendedor

- # 7 - Compra apalancada: una combinación única de deuda y capital

Tenga en cuenta que en adquisiciones grandes, la adquisición de negocios de financiación puede ser una combinación de dos o más métodos.

# 1 - Transacción en efectivo

En un trato en efectivo, la transacción es simple. Las acciones se canjean por efectivo. En el caso de un acuerdo en efectivo, la parte de capital del balance de la empresa matriz no se modifica. Este tipo de transacción tiene lugar principalmente cuando la empresa adquirente es mucho más grande que la empresa objetivo y tiene importantes reservas de efectivo.

A finales de los 80, la mayoría de los grandes acuerdos de fusiones y adquisiciones se pagaban íntegramente en efectivo. El stock representó menos del 2%. Pero después de una década, la tendencia se invirtió por completo. Más del 50% del valor de todas las grandes transacciones se pagó íntegramente en stock, mientras que las transacciones en efectivo se redujeron a solo del 15% al 17%.

Este cambio fue bastante tectónico, ya que alteró los roles de las partes involucradas. En un acuerdo en efectivo, los roles de las dos partes estaban claramente definidos y el trueque de dinero por acciones representaba una simple transferencia de propiedad. El principio principal de las transacciones en efectivo era que una vez que el adquirente pagaba en efectivo al vendedor, automáticamente adquiere todos los riesgos de la empresa. Sin embargo, en un intercambio de acciones, los riesgos se comparten en la proporción de propiedad en la entidad nueva y combinada. Aunque la proporción de transacciones en efectivo se ha reducido drásticamente, no se ha vuelto completamente redundante. Por ejemplo, un anuncio muy reciente de Google a la empresa de software en la nube, Apigee, en un acuerdo valorado en alrededor de $ 625 millones. Este es un trato en efectivo con $ 17.40 que se pagan por cada acción.

fuente: reuters.com

En otro caso, Bayer ha planeado adquirir la firma estadounidense de semillas Monsanto en un acuerdo de $ 128 por acción que se promociona como el mayor acuerdo en efectivo de la historia.

# 2 - Intercambio de acciones

Para las empresas cuyas acciones cotizan en bolsa, un método muy común es intercambiar las acciones del adquirente por las de la Compañía objetivo. Para las empresas privadas, es una opción sensata cuando el propietario de Target desea retener alguna participación en la entidad combinada. Si el propietario de la empresa objetivo está involucrado en la gestión activa de las operaciones y el éxito de la empresa depende de su competencia, el intercambio de acciones es una herramienta valiosa.

La valoración adecuada de las acciones es de suma importancia en el caso de un canje de acciones para empresas privadas. Los banqueros comerciales experimentados siguen ciertas metodologías para valorar las acciones, tales como:

- 1) Análisis comparativo de empresas

- 2) Análisis de valoración de transacciones comparables

- 3) Valoración DCF

fuente: koreaherald.com

# 3 - Financiamiento de deuda

Una de las formas más preferidas de financiar adquisiciones es la financiación mediante deuda. Pagar en efectivo no es el fuerte de muchas empresas o es algo que sus balances no permiten. También se dice que la deuda es el método más barato de financiar una oferta de M&A y tiene muchas formas.

Por lo general, el banco, mientras desembolsa los fondos para la adquisición, examina el flujo de efectivo proyectado de la empresa objetivo, sus pasivos y sus márgenes de ganancia. Por lo tanto, como requisito previo, se analiza a fondo la salud financiera tanto de las empresas, del Target como del adquiriente.

Otro método de financiación es la financiación respaldada por activos, en la que los bancos prestan financiación sobre la base de las garantías ofrecidas por la empresa objetivo. Estas garantías se refieren a activos fijos, inventario, propiedad intelectual y cuentas por cobrar.

La deuda es una de las formas más buscadas de financiar adquisiciones debido al menor costo del capital que el capital. Además, también ofrece ventajas fiscales. Estas deudas son en su mayoría deuda senior o deuda Revolver, vienen con una tasa de interés baja y la cuantía está más regulada. La tasa de rendimiento suele ser un cupón fijo / flotante del 4% al 8%. También existe la deuda subordinada, donde los prestamistas son agresivos en el monto del préstamo desembolsado pero cobran una tasa de interés más alta. A veces también hay un componente de equidad involucrado. La tasa de cupón para estos es típicamente del 8% al 12% fijo / flotante.

fuente: streetinsider.com

# 4 - Deuda Mezzanine / Cuasi Deuda

La financiación mezzanine es una forma de capital amalgamado con características tanto de deuda como de capital. Es similar a la deuda subordinada por naturaleza, pero viene con una opción de conversión en capital. Las empresas objetivo con un balance sólido y una rentabilidad constante son las más adecuadas para la financiación mezzanine. Estas empresas no tienen una base de activos sólida, pero cuentan con flujos de caja consistentes. La deuda intermedia o cuasi deuda tiene un cupón fijo en el rango del 12% al 15%. Esto es ligeramente superior a la deuda subordinada.

El atractivo de la financiación Mezzanine radica en su flexibilidad. Es un capital a largo plazo que tiene el potencial de estimular el crecimiento empresarial y la creación de valor.

# 5 - Inversión de capital

Sabemos que la forma de capital más cara es el capital social y lo mismo ocurre con la financiación de adquisiciones. La equidad tiene una prima porque conlleva el máximo riesgo. El alto costo es en realidad la prima de riesgo. El riesgo surge de no tener ningún derecho sobre los activos de la empresa.

Los compradores que se dirigen a empresas que operan en industrias volátiles y tienen flujos de efectivo libres inestables generalmente optan por una mayor cantidad de financiamiento de capital. Además, esta forma de financiación permite una mayor flexibilidad porque no hay compromiso de pagos periódicos programados.

Una de las características importantes del financiamiento de adquisiciones con capital es la cesión de propiedad. Los inversionistas de capital pueden ser corporaciones, capitalistas de riesgo, capital privado, etc. Estos inversionistas asumen cierta cantidad de propiedad o representación en la Junta Directiva.

fuente: bizjournals.com

# 6 - Préstamo de devolución de proveedores (VTB) o financiamiento del vendedor

No todas las fuentes de financiamiento son externas. A veces, el adquirente también busca financiación de las empresas objetivo. El comprador suele recurrir a esto cuando tiene dificultades para obtener capital externo. Algunas de las formas de financiación del vendedor son pagaré, ganancias, pagos atrasados, acuerdo de consultoría, etc. Uno de estos métodos es el pagaré del vendedor donde el vendedor presta dinero al comprador para financiar adquisiciones, en el que este último paga una transacción en una fecha posterior.

Lea más sobre el préstamo de devolución de proveedores aquí.

# 7 - Compra apalancada: una combinación única de deuda y capital

Hemos entendido las características de las inversiones en deuda y capital, pero ciertamente existen otras formas de estructurar el trato. Una de las formas más populares de fusiones y adquisiciones es la compra apalancada. Técnicamente definido, LBO es una compra de una empresa pública / privada o los activos de una empresa que se financia mediante una combinación de deuda y capital.

Las adquisiciones apalancadas son bastante similares a los acuerdos habituales de fusiones y adquisiciones, sin embargo, en este último, se supone que el comprador se deshace del objetivo en el futuro. Más o menos, esta es otra forma de adquisición hostil. Esta es una forma de volver a encarrilar a las organizaciones ineficientes y volver a calibrar la posición de la dirección y las partes interesadas.

El índice de capital de deuda es más de 1.0x en estas situaciones. El componente de la deuda es del 50 al 80% en estos casos. Tanto los activos del adquirente como de la empresa objetivo se tratan como garantías garantizadas en este tipo de trato comercial.

Las empresas involucradas en estas transacciones suelen ser maduras y generan flujos de efectivo operativos consistentes. Según Jennifer Lindsey en su libro The Entrepreneur's Guide to Capital , la mejor opción para una LBO exitosa será la que se encuentra en la etapa de crecimiento del ciclo de vida de la industria, tendrá una base de activos formidable como garantía para préstamos enormes y contará con crème-de-la- crema en la gestión.

Ahora, tener una base de activos sólida no significa que los flujos de efectivo puedan pasar a un segundo plano. Es imperativo que la empresa objetivo tenga un flujo de caja sólido y constante con requisitos mínimos de capital. El bajo requerimiento de capital se deriva de la condición de que la deuda resultante debe pagarse rápidamente.

Algunos de los otros factores que acentúan las perspectivas de una LBO exitosa son una posición dominante en el mercado y una sólida base de clientes. ¡Así que no se trata solo de finanzas!

Leer más sobre LBO -

- referenceforbusiness.com

- fortune.com

- go4funding.com

Si desea aprender modelado LBO de forma profesional, puede que desee ver más de 12 horas del curso de modelado LBO

Ahora que tenemos cierto conocimiento sobre las LBO, averigüemos un poco sobre sus antecedentes. Esto nos ayudará a comprender cómo surgió y qué tan relevante es hoy.

Las LBO se dispararon a fines de la década de 1980 en medio del frenesí del financiamiento de bonos basura. La mayoría de estas adquisiciones fueron financiadas por el mercado de bonos de alto rendimiento y la deuda fue principalmente de naturaleza especulativa. A fines de 1980, el mercado de bonos basura colapsó, la especulación excesiva se enfrió y las LBO perdieron fuerza. Lo que siguió por un mecanismo regulador más estricto, reglas estrictas de requisitos de capital, debido a que los bancos comerciales perdieron interés en financiar los acuerdos.

fuente: econintersect.com

El volumen de acuerdos de LBO resurgió a mediados de la década de 2000 debido a la creciente participación de firmas de capital privado que aseguraron fondos de inversores institucionales. El financiamiento de bonos basura de alto rendimiento dio paso a préstamos sindicados apalancados como principal fuente de financiamiento.

La idea central detrás de las LBO es obligar a las organizaciones a producir un flujo constante de flujos de efectivo libres para financiar la deuda contraída para su adquisición. Esto es principalmente para evitar el desvío de los flujos de efectivo a otras empresas no rentables.

La siguiente tabla ilustra que durante las últimas tres décadas los objetivos de compra generaron un mayor flujo de efectivo libre e incurrieron en un menor gasto de capital en comparación con sus contrapartes no LBO.

fuente: econintersect.com

Los pros y los contras son dos caras de la misma moneda y ambos coexisten. Entonces, los LBO también tienen sus inconvenientes. La pesada carga de la deuda aumenta los riesgos de incumplimiento de los objetivos de compra y se vuelve más expuesta a las recesiones del ciclo económico.

KKR compró TXU Corp. por $ 45 mil millones en 2007. Esta fue promocionada como una de las LBO más grandes de la historia, pero en 2013 la compañía se declaró en bancarrota. Este último tenía la carga de más de 40.000 millones de dólares por deuda y las condiciones industriales desfavorables para el sector de servicios públicos de EE. Un evento llevó al otro y, finalmente, y lamentablemente, por supuesto, TXU Corp. se declaró en bancarrota.

¿Pero eso significa que las LBO han sido incluidas en la lista negra por las empresas estadounidenses? "No". El acuerdo Dell-EMC que se cerró en septiembre de 2016 es una indicación bastante clara de que las adquisiciones apalancadas han vuelto. El acuerdo tiene un valor aproximado de 60.000 millones de dólares, de los cuales dos tercios están financiados con deuda. ¿La entidad recién formada producirá suficientes flujos de efectivo para pagar la enorme deuda y abrirse camino a través de las complejidades del trato?

fuente: ft.com

Flexibilidad e idoneidad es el nombre del juego

El financiamiento para adquisiciones se puede obtener de varias formas, pero lo que más importa es qué tan óptimo es y qué tan bien alineado está con la naturaleza y los objetivos más amplios del acuerdo. Lo más importante es diseñar la estructura de financiación de acuerdo con la idoneidad de la situación. Además, la estructura de capital debe ser lo suficientemente flexible para cambiar según la situación.

La deuda es, sin duda, más barata que el capital social, pero los requisitos de interés pueden reducir la flexibilidad de una empresa. Grandes cantidades de deuda son más adecuadas para empresas que están maduras con flujos de efectivo estables y no son un requisito para ningún gasto de capital sustancial. Las empresas que buscan un crecimiento rápido, requieren una gran cantidad de capital para crecer y compiten en mercados volátiles son candidatos más apropiados para el capital social. Si bien la deuda y el capital comparten el pastel más grande, también hay otras formas que encuentran su existencia debido a la singularidad de cada trato.