La principal diferencia entre Activos y Pasivos es que Activo es cualquier cosa que sea propiedad de la empresa para proporcionar beneficios económicos en el futuro, mientras que los pasivos son algo por lo que la empresa está obligada a pagarlo en el futuro.

Diferencias entre activos y pasivos

Los activos y pasivos son los componentes principales de todo negocio. Aunque estos dos elementos son diferentes, el propósito de ambos es aumentar la vida útil de la empresa.

Según los estándares contables, los activos son algo que proporciona beneficios futuros a la empresa. Es por eso que los consultores comerciales alientan a las empresas a generar activos y reducir gastos. Los pasivos, por otro lado, son algo que está obligado a pagar en un futuro cercano o lejano. Las responsabilidades se forman porque recibe un servicio / producto ahora para pagarlo más tarde.

En este artículo, realizaremos un análisis comparativo de ambos componentes y veremos varios aspectos de ellos en profundidad.

Infografía de activos frente a pasivos

Si es nuevo en contabilidad, puede echar un vistazo a esta Capacitación contable básica (aprenda Contabilidad en menos de 1 hora)

¿Qué son los activos?

Los activos son algo que te sigue pagando durante años. Por ejemplo, supongamos que ha comprado un almirah para su negocio. Tiene un valor de por vida de 5 años. Eso significa que comprar el almirah le permitió cobrar durante los próximos 5 años a partir de ahora.

Algunos activos le ofrecen una entrada de efectivo directa y otros lo hacen en especie. En el ejemplo de almirah, le brinda 5 años de conveniencia para que pueda conservar y almacenar documentos relevantes.

Ahora hablemos de inversiones. Las organizaciones a menudo invierten mucho dinero en acciones, bonos y otros instrumentos de inversión significativos. Y como resultado, se interesan en su dinero todos los años. Las inversiones son activos para las organizaciones, ya que estas inversiones pueden crear flujos de efectivo directos.

Tipos de activos

En esta sección, hablaremos de diferentes tipos de activos.

Activos circulantes

Los activos corrientes son aquellos activos que se pueden convertir en liquidez en un año. En el balance, los activos corrientes se colocan al principio.

Estos son los elementos que podemos considerar en "activos corrientes":

- Efectivo y equivalentes de efectivo

- Inversiones a corto plazo

- Inventarios

- Comercio y otras cuentas por cobrar

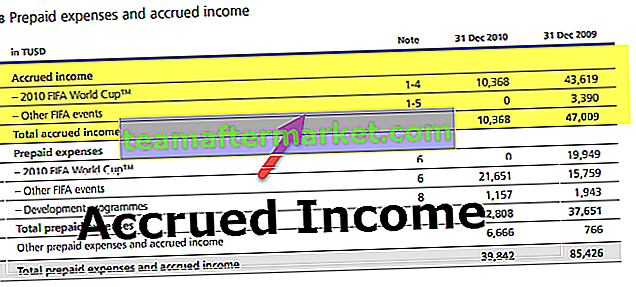

- Pagos anticipados e ingresos acumulados

- Activos derivados

- Activos por impuesto a la renta corriente

- Los activos mantenidos para la venta

- Moneda extranjera

- Gastos pagados por anticipado

Eche un vistazo al ejemplo de activos corrientes:

| M (en dólares estadounidenses) | N (en dólares estadounidenses) | |

| Efectivo | 12000 | 15000 |

| Equivalentes de efectivo | 17000 | 20000 |

| Cuentas por cobrar | 42000 | 35000 |

| Inventarios | 18000 | 16000 |

| Total de activos corrientes | 89000 | 86000 |

Activos no corrientes

Estos activos también se denominan "activos fijos". Estos activos no se pueden convertir en efectivo inmediatamente, pero brindan beneficios al propietario durante un período prolongado.

Echemos un vistazo a los elementos de "activos no corrientes":

- Propiedad, planta y equipo

- Buena voluntad

- Activos intangibles

- Inversiones en asociadas y negocios conjuntos

- Activos financieros

- Activos por beneficios a empleados

- Los activos por impuestos diferidos

| M (en dólares estadounidenses) | N (en dólares estadounidenses) | |

| Efectivo | 12000 | 15000 |

| Equivalentes de efectivo | 17000 | 20000 |

| Cuentas por cobrar | 42000 | 35000 |

| Inventarios | 18000 | 16000 |

| Total de activos corrientes | 89000 | 86000 |

| Inversiones | 100000 | 125000 |

| Equipo | 111000 | 114000 |

| Planta y Maquinaria | 50000 | 35000 |

| Activos fijos totales | 261000 | 274000 |

| Los activos totales | 350000 | 360000 |

En el Balance General, agregamos "activos corrientes" y "activos no corrientes" para obtener los "activos totales".

Activos tangibles

Estos son los activos que tienen existencia física. Como ejemplos, podemos hablar de:

- Tierra

- Edificios

- Planta y Maquinaria

- Inventarios

- Equipo

- Efectivo, etc.

Activos intangibles

Estos son los activos que tienen valor pero no tienen existencia física. Como ejemplos, podemos hablar de lo siguiente:

- Buena voluntad

- Patentar

- Derechos de autor

- Marca registrada, etc.

Activos ficticios

Para ser precisos, los activos ficticios no son activos en absoluto. Si desea comprender los "activos ficticios", simplemente siga el significado de la palabra "ficticio". "Ficticio" significa "falso" o "no real".

Eso significa que los activos ficticios son activos falsos. Estos no son activos, sino pérdidas o gastos. Pero debido a algunas circunstancias inevitables, estas pérdidas o gastos no se pudieron amortizar durante el año. Por eso se llaman activos ficticios.

Los ejemplos de activos ficticios son los siguientes:

- Gastos preliminares

- Pérdida por emisión de debentures

- Gastos promocionales

- Descuento permitido en la emisión de acciones

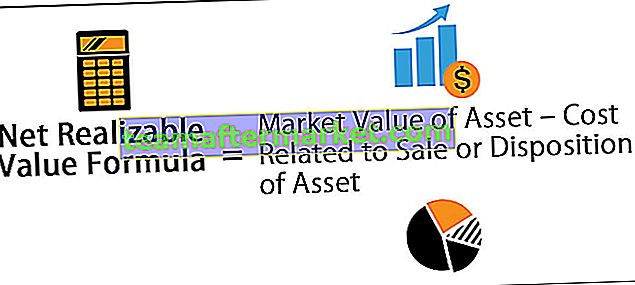

Valoración de activos

¿Podemos valorar los activos? Por ejemplo, ¿cómo sabría una empresa cuál sería el valor de una inversión después de unos años en el futuro? O la organización puede querer calcular el valor de los activos intangibles como patentes o marcas comerciales.

Bueno, existen métodos para valorar activos. Pero, ¿por qué valora una organización sin ningún motivo? Resulta que para el análisis de inversiones, el presupuesto de capital o las fusiones y adquisiciones, se requeriría la valoración de activos.

Existen múltiples métodos a través de los cuales podemos valorar los activos. Normalmente, hay cuatro formas en que una organización puede valorar sus activos:

- Método del valor absoluto: bajo el método del valor absoluto, se debe determinar el valor actual de los activos. Hay dos modelos que las organizaciones siempre utilizan: el método de valoración DCF (para períodos múltiples) y el modelo Gordon (para un período único).

- Método de valor relativo: Bajo el método de valor relativo, se comparan los otros activos similares y luego se determina el valor de los activos.

- Modelo de valoración de opciones: este modelo se utiliza para un tipo específico de activos como garantías, opciones sobre acciones para empleados, etc.

- Método de contabilidad del valor razonable : según los US GAAP (FAS 157), los activos deben comprarse o venderse solo por su valor razonable.

¿Qué son los pasivos?

Las responsabilidades son algo que una organización está obligada a pagar. Por ejemplo, si la Compañía ABC toma un préstamo de un banco, el préstamo sería responsabilidad de la Compañía ABC.

Pero, ¿por qué las organizaciones se involucran en pasivos? ¿A quién le gustaría contraer obligaciones? La respuesta directa es que a menudo las organizaciones se quedan sin dinero y necesitan ayuda externa para seguir avanzando. Es por eso que van a los accionistas o venden los bonos a individuos para inyectar más dinero.

Las organizaciones que recaudan dinero de los accionistas o titulares de obligaciones invierten el dinero en nuevos proyectos o planes de expansión. Luego, cuando llega la fecha límite, pagan a sus accionistas y tenedores de obligaciones.

Tipos de pasivos

Veamos dos tipos principales de pasivos en el balance. Hablemos de ellos.

Pasivo circulante

Estos pasivos a menudo se denominan pasivos a corto plazo. Estos pasivos se pueden liquidar en un año. Veamos los elementos que podemos considerar en pasivos a corto plazo:

- Deuda financiera (corto plazo)

- Comercio y otras cuentas a pagar

- Provisiones

- Ingresos devengados e ingresos diferidos

- Pasivos por impuesto a la renta corriente

- Pasivos derivados

- Cuentas por pagar

- Impuestos sobre las ventas a pagar

- Intereses a pagar

- Préstamo a corto plazo

- Vencimientos corrientes de la deuda a largo plazo

- Depósitos de clientes por adelantado

- Pasivos directamente asociados con activos mantenidos para la venta

Echemos un vistazo al formato de los pasivos corrientes:

| M (en dólares estadounidenses) | N (en dólares estadounidenses) | |

| Cuentas por pagar | 14000 | 25000 |

| Impuestos actuales a pagar | 17000 | 5000 |

| Pasivos corrientes a largo plazo | 10000 | 12000 |

| Total pasivos corrientes | 41000 | 42000 |

Pasivos a largo plazo

Los pasivos a largo plazo también se denominan pasivos no corrientes. Estos pasivos se pueden liquidar a largo plazo.

Echemos un vistazo a los elementos que podemos considerar como pasivos a largo plazo:

- Deuda financiera (largo plazo)

- Provisiones

- Pasivos por beneficios a empleados

- Pasivos por impuestos diferidos

- Otro pagadero

Aquí tienes un ejemplo:

| M (en dólares estadounidenses) | N (en dólares estadounidenses) | |

| Cuentas por pagar | 14000 | 25000 |

| Impuestos actuales a pagar | 17000 | 5000 |

| Pasivos corrientes a largo plazo | 10000 | 12000 |

| Total pasivos corrientes | 41000 | 42000 |

| Deuda a largo plazo | 109000 | 108000 |

| Provisiones | 30000 | 20000 |

| Pasivos por beneficios a empleados | 20000 | 25000 |

| Pasivos totales a largo plazo | 159000 | 153000 |

| Responsabilidad total | 200000 | 195000 |

Si sumamos los pasivos corrientes y los pasivos a largo plazo, podríamos obtener “pasivos totales” en el balance.

¿Por qué los pasivos no son gastos?

Los pasivos a menudo se confunden con los gastos. Pero son bastante diferentes.

Los pasivos son el dinero que debe una empresa. Por ejemplo, si una empresa toma un préstamo de una institución financiera, el préstamo es un pasivo y no un gasto.

Por otro lado, los cargos telefónicos que paga una empresa para conectarse con sus posibles clientes son gastos y no pasivos. Los gastos son los cargos continuos que paga la empresa para permitir la generación de ingresos.

Sin embargo, ciertos gastos pueden considerarse un pasivo. Por ejemplo, el alquiler pendiente se considera un pasivo. ¿Por qué? Porque el alquiler impago denota que el espacio se ha utilizado durante el año, pero el dinero real aún no se ha pagado. Como el dinero del alquiler aún no se ha pagado, asumiremos que es “alquiler pendiente” y lo registraremos en el encabezado de “pasivo” de un balance.

Apalancamiento y pasivos

Existe una extraña relación de apalancamiento con pasivos.

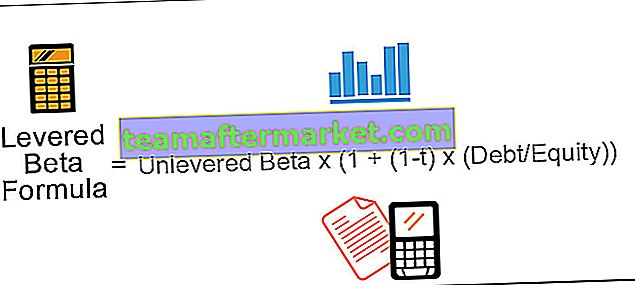

Digamos que una empresa ha obtenido un préstamo del banco para adquirir nuevos activos. Si una empresa utiliza pasivos para poseer activos, se dice que la empresa está apalancada.

Por eso se dice que una buena proporción de deuda y capital social es buena para los negocios. Si la deuda es demasiado, eventualmente dañará a la empresa. Pero si se puede hacer en la proporción adecuada, es bueno para los negocios. La proporción ideal sería 40% de deuda y 60% de capital.

Si la deuda es superior al 40%, el propietario debe reducir la deuda.

Diferencias críticas entre activos y pasivos

- Los activos son algo que dará sus frutos al negocio durante un período corto / largo. Los pasivos, por otro lado, obligan a la empresa por un período corto o largo. Si las obligaciones se toman deliberadamente para adquirir activos, los pasivos crean un apalancamiento para el negocio.

- Los activos se cargan cuando aumentan y se abonan cuando disminuyen. Los pasivos, por otro lado, se abonan cuando aumentan y se cargan cuando disminuyen.

- Todos los activos fijos se deprecian, lo que significa que todos tienen desgaste y, con el paso de los años, estos activos fijos pierden su valor después de que expira su vida útil. La única tierra es un activo no corriente que no se deprecia. Los pasivos, por otro lado, no se pueden depreciar, pero se liquidan en un período de tiempo corto / largo.

- Los activos ayudan a generar flujo de efectivo para las empresas. Por otro lado, los pasivos son motivo de salida de efectivo ya que deben ser cancelados (sin embargo, existe una gran diferencia entre pasivos y gastos).

- Los activos se adquieren con el motivo de expandir el negocio. Los pasivos se toman con la esperanza de adquirir más activos para que la empresa quede libre de la mayoría de los pasivos en el futuro.

Tabla comparativa

| Base para la comparación | Bienes | Pasivo |

| 1. Significado inherente | Proporciona beneficios futuros a una empresa. | Los pasivos son obligaciones para con el negocio. |

| 2. Depreciación | Son depreciables. | No son depreciables. |

| 3. Aumento de la cuenta | Si se aumenta un activo, se debitará. | Si aumenta la responsabilidad, se acreditará. |

| 4. Disminución de la cuenta | Si un activo disminuye, se acreditará. | Si se reduce la responsabilidad, se debitará. |

| 5. Tipos | Se pueden clasificar en muchos tipos: activos tangibles-intangibles, corrientes-no corrientes, ficticios, etc. | Se pueden clasificar en: actuales y a largo plazo. |

| 6. Flujo de caja | Genera entrada de efectivo a lo largo de los años; | Elimine el efectivo (salida de efectivo) a lo largo de los años. |

| 7. Ecuación | Activo = Pasivo + Capital contable | Pasivo = Activo - Capital contable |

| 8. Formato | Presentamos primero los activos corrientes y luego los activos no corrientes. | Presentamos los pasivos corrientes primero y luego los pasivos no corrientes. |

| 9. Situación en el balance | Se colocan primero. | Se colocan después de calcular los "activos totales". |

Conclusión

Ambos son parte integrante del negocio. Sin crear activos, ningún negocio puede perpetuarse. Al mismo tiempo, si la empresa no asume ninguna responsabilidad, no podrá generar ningún apalancamiento por sí misma.

Si los activos de la empresa se utilizan adecuadamente y los pasivos se toman solo para adquirir más activos, la empresa prosperará. Pero eso no siempre sucede debido a los factores incontrolables que enfrenta la empresa.

Es por eso que, además de generar flujo de efectivo del negocio principal, las organizaciones deben invertir en activos que puedan generar flujo de efectivo para ellos de diversas fuentes.

Como para cualquier individuo, el secreto de la riqueza es crear múltiples flujos de ingresos; También para las organizaciones, se necesitan varias fuentes de ingresos para luchar contra los eventos sin precedentes en el futuro cercano.