¿Qué son los swaps en finanzas?

Los swaps en finanzas implican un contrato entre dos o más partes en un contrato de derivados que implica el intercambio de flujo de efectivo basado en un monto de principal nocional predeterminado, que generalmente incluye swaps de tasa de interés, que es el intercambio de interés de tasa flotante con tasa de interés fija permutas de divisas que es el cambio de tipo de cambio fijo de un país con tipo de cambio flotante de otro país, etc.

Ejemplo

Entendamos esto con la ayuda de un ejemplo.

EDU Inc. celebra un contrato financiero con CBA Inc. en el que han acordado intercambiar flujos de efectivo haciendo de LIBOR su punto de referencia en el que EDU Inc. pagará una tasa fija del 5% y recibirá una tasa flotante de LIBOR + 2% de CBA C ª.

Ahora, si vemos, en este contrato financiero hay dos tramos de la transacción para ambas partes.

- EDU Inc. paga una tasa fija del 5% y recibe una tasa flotante (LIBOR anual + 2%), mientras que CBA Inc. paga una tasa variable (LIBOR anual + 2%) y recibe una tasa fija (5%).

Para entender esto, veamos ahora lo numérico.

En el ejemplo anterior, supongamos que ambas partes han celebrado un contrato de swaps por un año con un principal nocional de 100.000 rupias / - (dado que se trata de un swap de tipos de interés, por lo que el principal no se intercambiará). Y después de un año, el LIBOR a un año en el mercado predominante es del 2,75%.

Analizaremos los flujos de caja para dos escenarios:

- Cuando el LIBOR a un año es del 2,75%,

- Cuando el LIBOR a un año aumentó en 50 pb hasta el 3,25%

Escenario 1 (cuando la LIBOR a un año es 2,75%)

Escenario 2 (cuando la LIBOR a un año es 3,25%)

Al observar el intercambio de flujos de efectivo anterior, nos viene a la mente una pregunta obvia de por qué las instituciones financieras celebran un acuerdo de swaps. En el escenario 1 se ve claramente que una parte de pago fijo se beneficia de los swaps. Sin embargo, cuando la LIBOR a un año aumentó 50 pb a 5,25%, fue una pérdida por el mismo contrato de swap.

La respuesta a esto es una ventaja de tasa comparativa para ambas partes.

Ventaja de tarifa comparativa

La ventaja de la tasa comparativa sugiere que cuando uno de los dos prestatarios tiene una ventaja comparativa en el mercado de tasa fija o variable, se beneficia de su pasivo mediante la suscripción de swaps. Básicamente reduce el costo de ambas partes. Sin embargo, un argumento de ventaja comparativa asume que no hay riesgo crediticio involucrado y que se pueden tomar prestados fondos durante la vigencia del swap.

Para comprender la ventaja de la tasa comparativa, supongamos que EDU Inc. y CBA Inc. tienen sus propias capacidades de endeudamiento tanto en el mercado fijo como en el flotante (como se menciona en la siguiente tabla).

| Empresa | Préstamos del mercado fijo | Préstamos de mercado flotante |

| EDU Inc. | 4,00% | LIBOR a un año-0,1% |

| CBA Inc. | 5,20% | LIBOR a un año + 0,6% |

En la tabla anterior, podemos ver que EDU Inc. tiene una ventaja absoluta en ambos mercados, mientras que CBA Inc. tiene una ventaja comparativa en el mercado de tasa flotante (ya que CBA Inc. paga un 0,5% más que EDU Inc.). Suponiendo que ambas partes hayan celebrado un contrato de Swap con la condición de que EDU Inc. pagará un LIBOR anual y recibirá 4,35% anual

Los flujos de efectivo de este acuerdo se describen en la siguiente tabla para ambas partes.

| Flujos de efectivo para EDU Inc. | |

| Cuentas por cobrar en un contrato de Swap | 4,35% |

| Pagadero en un contrato de Swap | LIBOR |

| Pagadero en préstamos del mercado fijo | 4,00% |

| Efecto neto | LIBOR -0,35% |

| Flujos de efectivo para EDU Inc. | |

| Cuentas por cobrar en el contrato de Swap | LIBOR |

| Pagadero en el contrato de Swap | 4,35% |

| Pagadero en préstamos de mercado flotante | LIBOR + 0,6% |

| Efecto neto | 4,95% |

Al observar los flujos de efectivo anteriores, podemos decir que EDU Inc. tiene un flujo de efectivo neto de LIBOR - 0.35% anual, lo que le da una ventaja de 0.25% , que EDU Inc. tuvo que pagar si ingresaba directamente al mercado flotante, es decir. LIBOR - 0,1%.

En el segundo escenario para CBA Inc., el flujo de caja neto es del 4,95% anual, lo que le da una ventaja del 0,25% en el mercado de endeudamiento fijo, si hubiera ido directamente, es decir, el 5,20%.

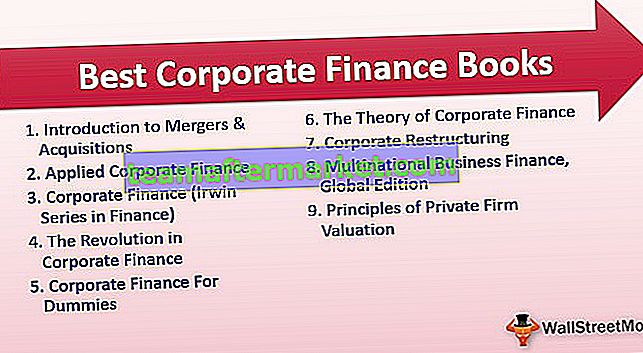

Tipos de swaps en finanzas

Hay varios tipos de Swaps que se negocian en el mundo financiero. Se trata de una materia prima, moneda, volatilidad, deuda, incumplimiento crediticio, opción de venta, swaptions Swap de tipos de interés, swap de acciones, etc.

Veremos los swaps de divisas en detalle más adelante en este artículo.

Valoración de Swaps en Finanzas

Como sabemos, el Swap no es más que la serie o una combinación de bonos para ambas contrapartes y, por tanto, su valoración también es fácil.

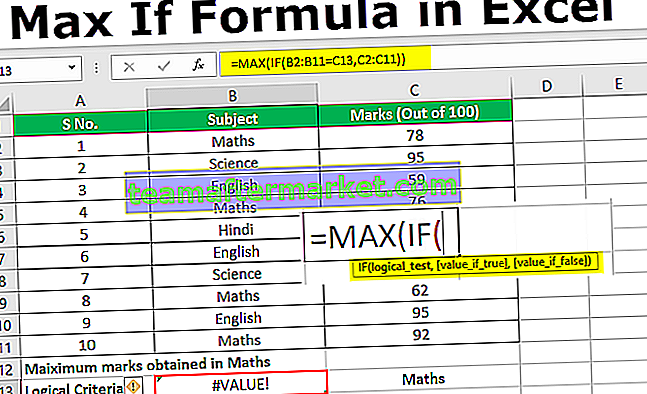

Por ejemplo, suponga que dos contrapartes A y B celebran un acuerdo de Swaps en el que A paga fijo y recibe float (consulte la imagen 2 a continuación). En este arreglo, si vemos que hay un paquete de dos enlaces para A.

- A está corto en bonos de pago de cupón fijo y

- Largo en cupón flotante pagando un bono.

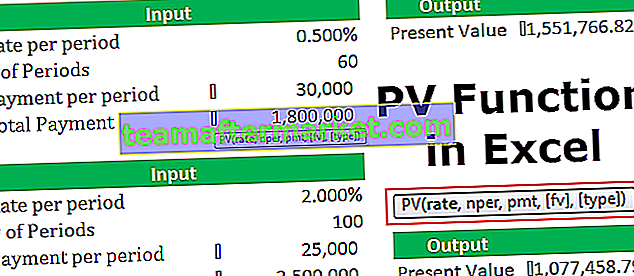

En cualquier momento dado, un valor del swap para un contribuyente de tasa fija es la diferencia entre el valor presente del pago de tasa flotante restante y el valor presente del pago de tasa fija restante ( B float - B fijo ). Mientras que para un receptor de tasa fija, el valor del swap es la diferencia entre el valor presente del pago de tasa fija restante y el valor presente del pago de tasa flotante restante ( B fijo - B float). Podemos calcular el valor del swap para cualquiera de las partes y luego averiguarlo para otro fácilmente, ya que un swap es un contrato derivado y somos conscientes de que el derivado es un juego de suma cero en el que la ganancia para una de las partes es igual y opuesta a la pérdida. de otro. Por lo tanto, la fórmula para el valor del contrato de swap se puede resumir de la siguiente manera:

- Valor de un contrato de Swap (para un contribuyente con tasa flotante) = PV del pago restante de tasa fija (B fijo ) - Valor del pago restante de tasa flotante (B float ) o B fijo - B

- Valor de un contrato de Swap (para un contribuyente de tasa fija) = PV del pago de tasa flotante restante (B float ) - Valor del pago de tasa fija restante (B fijo ) o B flotante - B

Aquí, debe tenerse en cuenta que en la fecha de liquidación, el valor del bono con cupón flotante siempre es igual al principal nocional, ya que en la fecha de liquidación la tasa de cupón es igual a YTM o el bono es un bono a la par.

Ejemplo

Supongamos que A & B celebran un contrato de intercambio por dos años en el que A paga fijo (aquí A está corto en un bono de cupón fijo que paga) a una tasa del 4% y recibe LIBOR de B. Ya se ha cruzado un año y ambas partes quieren para rescindir el contrato de inmediato.

Un principal nocional es de 100.000 rupias / - y la LIBOR a dos años es del 4,5%.

Escenario -1 (si la parte A paga fija)

En este caso, dado que se suponía que el acuerdo de intercambio terminaría después de dos años, las contrapartes lo rescinden solo después de un año. Por tanto, tenemos que valorar el swap al cabo de un año.

Según la fórmula anterior, un valor de swap = B float - B fijo, Donde,

B float = PV de todo el pago de tasa flotante restante y,

B fijo = VP del pago de tasa fija restante.

Cálculos:

B float = dado que estamos valorando el Swap en la fecha de liquidación, el PV del pago a tipo de interés variable sería el principal nocional, es decir, 100.000 rupias / -. Además, se supone que en la fecha de liquidación, se ha realizado el pago del cupón a una parte larga.

Por lo tanto, B float = Rs.100000 / -

B fijo = El pago fijo total que debe realizar A por el segundo año es de capital de 100000 rupias / - e intereses de 4000 rupias / - (100000 * 0,04). Esta cantidad debe descontarse con la tasa LIBOR a dos años, es decir, un 4,5%.

(P + C) * e -r * t = (100000 + 4000) * e-0.045 * 1

= 99423,74

Por lo tanto, B fijo = 99423.74

Valor de los swaps = 100000 rupias - 99423,74 rupias

= 576,26 rupias

Escenario -2 (si la parte A paga flotante)

Según la fórmula anterior, el valor de swap = B fijo - B float,

Cálculos:

B float = Aquí también el PV del pago a tipo de interés variable sería el principal nocional, es decir, 100.000 rupias, ya que estamos valorando el swap en la fecha de liquidación.

Por lo tanto, B float = Rs.100000 / -.

B fijo = El pago fijo total que debe realizar B por el segundo año es de capital de 100000 rupias / - e intereses de 4000 rupias / - (100000 * 0,04). Descontaremos esta cantidad con la tasa LIBOR a dos años, es decir, un 4,5%.

(P + C) * e -r * t = (100000 + 4000) * e-0.045 * 1

= 99423,74

Por lo tanto, B fijo = 99423.74

Valor de los swaps = Rs.99423.74 - Rs.100000

= - 576,26 rupias

En los escenarios explicados anteriormente, hemos visto la valoración de los Swaps en la fecha de liquidación. Pero, ¿y si el contrato no se rescinde en la fecha de liquidación?

Valoración de Swaps - Antes de la fecha de liquidación

Veamos cómo se realiza la valoración en caso de que el contrato no se rescinda en la fecha de liquidación.

La valoración para el pago de la rama fija seguirá siendo la misma que se explicó anteriormente. Pero la valoración del tramo flotante cambia ligeramente. En este caso, dado que no estamos en la fecha de liquidación, el descuento por pago a tasa variable será Principal Nocional + pago a tasa variable para el período restante .

Veamos el ejemplo.

Suponga que A & B celebran un contrato de intercambio por dos años en el que A paga fijo (aquí A está corto en un bono de pago de cupón fijo) a una tasa del 4% y recibe LIBOR de B. Después de un año y medio, ambas partes quieren rescindir el contrato inmediatamente.

Un principal nocional es de 100.000 rupias / - y la LIBOR a dos años es del 4,5%.

Valor de Swaps = B float - B fijo, Donde,

B float = PV de todo el pago de tasa flotante restante y,

B fijo = VP del pago de tasa fija restante.

B float = dado que la valoración se lleva a cabo seis meses antes de la liquidación, el PV del pago de tasa flotante sería el principal nocional, es decir, 100.000 rupias más el pago del cupón de tasa flotante que vence en los próximos seis meses. Lo mismo se puede averiguar utilizando dos años de la curva LIBOR.

(P + C) * e -r * t = (100000 + 4500) * e-0.045 * 0.5

= 102175,00

Por lo tanto, B float = Rs.102175.00

B fijo = El pago fijo total que debe realizar A por el segundo año es de capital de 100000 rupias / - e intereses de 4000 rupias / - (100000 * 0,04). Esta cantidad debe descontarse con LIBOR a dos años, es decir, 4.5% durante seis meses, ya que quedan seis meses para que expire el contrato.

(P + C) * e -r * t = (100000 + 4000) * e-0.045 * 0.5

= 101686,12

Por tanto, B fijo = 101686,12

Valor de los swaps = Rs.102175 - Rs.101686.12

= 488,88 rupias

¿Qué son los swaps de divisas en finanzas?

Al igual que un swap de tasa de interés (como se explicó anteriormente), los swaps de divisas (también conocidos como Cross Currency Swaps) son un contrato derivado para intercambiar ciertos flujos de efectivo en un momento predeterminado. La diferencia básica aquí es que, en los swaps de divisas, el principal se intercambia (no es obligatorio) tanto al inicio como al vencimiento del contrato y los flujos de efectivo están en las diferentes monedas, por lo que generan una mayor exposición crediticia.

Otra diferencia entre estos tipos de swaps es que, en el swap de tipos de interés, los flujos de efectivo se compensan en el momento de la liquidación, mientras que en el swap de divisas, los mismos no se compensan, sino que se intercambian entre las partes.

Mecánica de los swaps de divisas

Suponga que dos empresas EDU Inc. (con sede en los EE. UU.) Y CBA Inc. (con sede en India) celebraron un intercambio de divisas, en el que EDU Inc. paga el 5% en INR y recibe el 4% en USD (y CBA Inc. paga el 4% en USD y recibe 5% en INR) cada año durante los próximos dos años (consulte la Imagen: 3 ). Al comienzo del contrato, ambas partes intercambiaron una cierta cantidad de principales (EDU Inc. intercambió USD 80000 y CBA Inc. intercambió INR 100000). La tasa actual al contado es de INR 65 / USD.

Aquí, en cada fecha de liquidación, EDU Inc. pagará INR 5000 (100000 * 0.05) a CBA Inc. y recibe USD 3200 (80000 * 0.04) de CBA Inc. respectivamente. Además, al final del contrato, ambas partes intercambiarán el monto principal, es decir, EDU Inc. pagará INR 100000 y CBA Inc. pagará USD 80000.

Valoración de Swaps de Divisas en Finanzas

Los swaps de divisas se valoran de la misma forma que los swaps de tipos de interés, utilizando DCF (método de bonos). Por lo tanto,

Valor de los swaps de divisas (largo en un bono) = B largo en moneda - S o * B corto en moneda ,

Valor de los swaps de divisas (corto en un bono) = B corto en moneda - S o * B largo en moneda, donde

S 0 = Tipo de cambio al contado de la moneda

Entendamos esto a través de un numérico.

Teniendo en cuenta el ejemplo anterior, suponga que la tasa de interés en India es del 6% y en los EE. UU. Es del 4%. Suponga que la tasa de interés permanece constante durante la vigencia del contrato de Swaps en ambas economías. Los tipos de cambio de las monedas son INR 65 / USD .

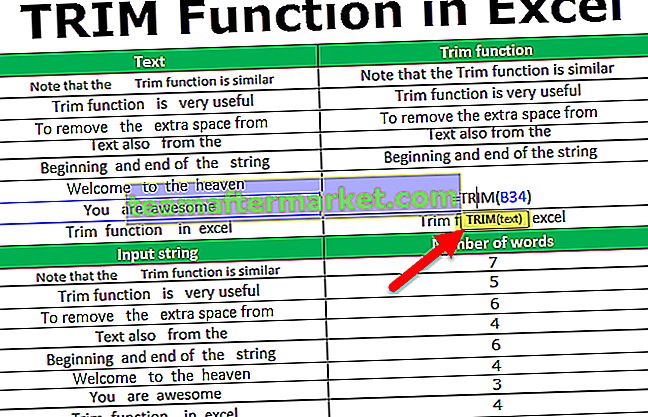

Antes de proceder a valorar el contrato de swap, primero observe los flujos de efectivo en la siguiente tabla:

* El factor de descuento ha llegado a través de la fórmula e -r * t

# VP de los flujos de efectivo han llegado a través de la fórmula Flujos de efectivo * Factor de descuento

Como se mencionó anteriormente, la valoración de los swaps de divisas también se realiza a través del flujo de caja descontado. Por lo tanto, aquí calcularemos el PV total de los flujos de efectivo en ambas monedas.

VP de los flujos de efectivo de INR = 53820.36 INR

PV de los flujos de efectivo en USD = 28182.30 USD

Dado que, EDU Inc. tiene una posición larga en USD y corta en INR, por lo tanto,

Valor de los swaps = B USD - S 0 * B INR

= 28182.30 - (1/65) * 53820.36

= 28182.30 - 828.01 = 27354.49

En una palabra

- Es un contrato de derivados OTC entre dos partes que intercambian una secuencia de flujos de efectivo con otra a una tasa predeterminada durante un período de tiempo determinado.

- Según el acuerdo de Swaps, una parte intercambia flujos de efectivo fijos a cambio de flujos de efectivo flotantes intercambiados por la otra contraparte.

- Los tipos más comunes de swaps en finanzas son los de tipos de interés y de divisas.

- Un swap de tasa de interés simple intercambia un pago de tasa fija por un pago de tasa flotante durante un período de permutas.

- Un contrato de permuta equivale a una posición simultánea en dos bonos.

- La ventaja de la tasa comparativa sugiere que cuando uno de los dos prestatarios tiene una ventaja comparativa, ya sea en el mercado de tasa fija o flotante, se beneficia de su pasivo participando en el swap.

- El valor del swap para un receptor de tasa fija es la diferencia entre el valor presente del pago de tasa fija restante y el valor presente del pago de tasa flotante restante y para una tasa flotante, el receptor es la diferencia entre el pago actual valor del pago restante a tasa flotante y el valor presente del pago restante a tasa fija.

- Los swaps de divisas intercambian flujos de efectivo en diferentes monedas junto con el monto principal al inicio y al vencimiento, aunque no es obligatorio.