Curva de rendimiento

Las curvas de rendimiento son una de las medidas más fundamentales del efecto sobre la economía debido a varios factores y también son un motor importante de una economía. Posiblemente porque personalmente estoy un poco metido en lazos, no muchos estarían de acuerdo con la segunda parte. Pero no hay duda de que las curvas de rendimiento indican múltiples cosas sobre una economía y, a veces, sobre el estado de la economía global.

- Estructura temporal de las tasas de interés

Riesgos de tasa de interés y rendimiento de los bonos

Antes de sumergirse en él, supongo que debe saber qué es un vínculo. Si no lo hace, un bono es un papel / documento que significa un préstamo tomado por el emisor del bono. Dado que se toma un préstamo, el emisor paga una tasa de interés sobre el capital del bono conocida como tasa de cupón y la tasa de rendimiento que el tenedor del bono (prestamista) obtendría durante la vida del bono se conoce como rendimiento al vencimiento (YTM) o el rendimiento del bono. Puede buscar más en Google sobre los conceptos básicos de los bonos, como los bonos a la par, los bonos con descuento, etc. y volver a este artículo.

El segundo punto a tener en cuenta es que los precios de los bonos y sus rendimientos en la mayoría de los casos se mueven en la dirección opuesta. Este es un principio fundamental que rige los mercados de bonos asumiendo que todo lo demás es igual. Imagine que tiene un bono que le paga un cupón del 10% y rinde o devuelve un 10% sobre el plazo (bono a la par). Si las tasas de interés del mercado suben, el rendimiento de los bonos también aumentará, ya que los participantes exigirían un rendimiento más alto. Los bonos emitidos por emisores similares comenzarían a rendir, digamos, un 12%. Por lo tanto, el bono que tiene rinde menos que las nuevas emisiones equivalentes, lo que reduce la demanda de los bonos que tiene con un rendimiento del 10% y algunos incluso pueden vender estos bonos y poner el dinero en los bonos con un rendimiento del 12%. Esto reduce el precio del bono que posee debido a un aumento en los rendimientos. Esta caída de precio empuja el rendimiento de su bono al 12%, poniéndolo en línea con el mercado.Utilizando una lógica similar, intente comprender por qué el precio de un bono aumentaría si los rendimientos caen. Esta caída de precio y aumento de precio debido a cambios en las tasas de interés (dependiendo de la posición inicial tomada, ya sea que haya comprado o vendido el bono en corto) se conoce como 'riesgo de precio o riesgo de tasa de interés'.

Curva de rendimiento

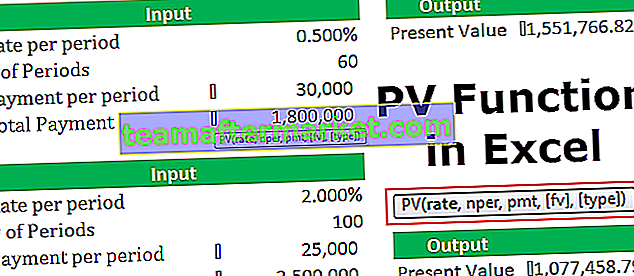

Una curva de rendimiento es un gráfico de los rendimientos de los bonos de un emisor en particular en el eje vertical (eje Y) frente a varios plazos / vencimientos en el eje horizontal (eje X). Pero, en general, cuando escucha a los 'expertos' del mercado hablar sobre la curva de rendimiento, se hace referencia a la curva de rendimiento de la deuda pública. Se mencionan específicamente las curvas de rendimiento de los bonos corporativos. El gobierno emite bonos principalmente para financiar su déficit presupuestario. A continuación se muestra un gráfico de la curva de rendimiento de los bonos del gobierno italiano y español, también conocida como curva de rendimiento soberano en la fecha mencionada. La búsqueda de curvas de rendimiento en Internet tampoco es tan difícil.

Fuente: Bloomberg.com

El gobierno emite bonos de varios plazos. Algunos pueden ser de muy corto plazo y otros pueden ser de muy largo plazo. Los bonos a plazo más corto generalmente se denominan T-Bills (donde 'T' significa Tesoro) que tienen un vencimiento menor a un año. Los T-Notes son generalmente aquellos con vencimientos de 1 año a 10 años (2 años, 5 años, 10 años son algunas emisiones comunes de T-Note). Los T-Bonds son generalmente los que tienen el vencimiento más largo, pero dependen de cómo se clasifican generalmente en una nación. Generalmente, los bonos con vencimientos superiores a 10 años se consideran T-Bonds (15 años, 20 años, 30 años, 50 años son algunas emisiones comunes de T-Bond). A veces, el bono de 10 años también se considera un Bono T.

Entonces, ¿Cuál es la conclusión? Estos términos se usan de manera bastante vaga en el mercado y no se le da mucha importancia a cómo nos referimos a ellos. Es subjetivo y realmente no importa mucho a menos que lo arruinemos por completo: no se puede decir que un T-Bill es un T-Bond ni siquiera por error. ¡Eso sería una especie de desastre! Pero la gente puede decir que el bono de 5 años o cualquier año rinde x%.

Para aclarar los detalles, generalmente se dice que "los UST a 10 años (Tesoro de EE. UU.) / Los índices de referencia a 10 años rinden un 1,50% o los BTP (bonos italianos) a 10 años rinden un 1,14% o los Gilts del Reino Unido a 5 años están al 0,20% ”, por ejemplo.

fuente: money.net

Dada esta comprensión básica de lo que es una curva de rendimiento, también podemos denominar la curva de rendimiento de manera diferente: la diferencia de rendimiento entre el bono de plazo más alto y el bono de plazo más bajo. ¿Correcto? Aquí está la parte subjetiva: el bono a plazo más alto depende de la liquidez, los puntos en común entre los participantes del mercado, un plazo respetable y otros factores. Por ejemplo

antes, se llamaría la curva de rendimiento de EE. UU. como la diferencia entre los rendimientos a 30 y 2 años. Ahora uno lo denomina como la diferencia entre los rendimientos a 10 años y a 2 años. Así ha evolucionado. Obviamente, en este caso, el gráfico se vería diferente ya que es un diferencial entre, por ejemplo, los rendimientos a 2 años y a 10 años.

Pendiente de la curva de rendimiento

El gráfico anterior y casi cualquier otro gráfico de curva de rendimiento que vea se vería con "pendiente ascendente".

Curva de rendimiento de pendiente ascendente

La razón es simple: cuanto más largo es el plazo, más riesgoso es. Si toma un préstamo bancario a 2 años, tendría que pagar una tasa de interés más baja que la de un préstamo a 5 años, que sería menor que la de un préstamo a 10 años. Lo mismo ocurre con los bonos, ya que son esencialmente préstamos - prima a plazo. Este también es un indicador de la solidez de una economía. Una curva de rendimiento con pendiente ascendente indica que la economía puede estar funcionando normalmente. Cuanto más pronunciada es la curva, la impresión es que la economía es normal y no en una recesión como un escenario en el corto plazo. ¿Por qué la curva indica la posición de la economía? El gobierno administra el país y la economía junto con el respectivo Banco Central, que también forma parte del gobierno.

fuente: Treasury.gov

Las tasas a las que piden prestado generalmente no tienen riesgo y las tasas de interés que se cobran a otros participantes de la economía, como instituciones e individuos, se determinan por encima de estas tasas debido al riesgo inherente del prestatario de no pagar, etc., es decir, un margen sobre el endeudamiento del gobierno. se agregan tarifas.

Curva de rendimiento plana / invertida

Si la curva es plana o invertida, podría indicar que la economía puede estar cerrada o está en recesión a uno. Imagínese si las tasas largas y las tasas cortas son casi iguales o que las tasas largas son más bajas que las cortas. Obviamente, uno preferiría pedir prestado a largo plazo, ya que aseguran una tasa más baja durante más tiempo, lo que indica que la ecuación general de riesgo entre las tasas largas y cortas está al revés. Cuanto más tiempo estén dispuestos los inversores a pedir prestado a largo plazo, menores serán las posibilidades de que esas tasas suban y disminuya la demanda de préstamos a una tasa más alta en el corto plazo. Baje las tasas durante mucho tiempo, lo más probable es que la economía se mueva lentamente durante mucho tiempo y podría caer en una recesión si no se toman las medidas necesarias. La profundidad de estos se cubre en la teoría de la estructura temporal de las tasas de interés.

fuente: Treasury.gov

Estructura temporal de las tasas de interés de la curva de rendimiento

La estructura temporal de las tasas de interés habla de la hipótesis de expectativas, la teoría de la preferencia de liquidez y la teoría de la segmentación del mercado en general para explicar la estructura de la curva de rendimiento.

Teoría de las expectativas

- Esto también se denomina teoría de las expectativas puras. Esta teoría dice que las tasas largas son una herramienta para ayudar a pronosticar las tasas cortas futuras.

- Si la tasa de 1 año hoy es del 1% y la tasa de 2 años es del 2%, entonces la tasa de un año después de un año (tasa de avance de 1 año a 1 año) es de alrededor del 3% [1.02 ^ 2 / 1.01 ^ 1 Un promedio simple haría bien para una aproximación => (1% + x%) / 2 = 2% y resolver para x].

- Por lo tanto, obtendría el mismo rendimiento si invierte en un bono a dos años que en dos bonos a un año (un bono a un año hoy y lo renueva en un bono a un año después de un año).

La limitación de esta teoría es que las tasas cortas futuras pueden diferir de lo calculado, y otros factores también influyen en las tasas largas como la inflación esperada. En general, las tasas de corto plazo son las más influenciadas por los cambios en las tasas de política del Banco Central y las tasas de largo plazo son las más influenciadas por la inflación esperada. En segundo lugar, asume que los inversores son indiferentes a invertir en bonos de diferentes vencimientos, ya que parece que el riesgo es el mismo. Una curva de rendimiento con pendiente ascendente implica que las tasas a corto plazo seguirían subiendo, una curva plana implica que las tasas podrían permanecer planas o subir y una curva de pendiente descendente implica que las tasas seguirían cayendo.

Teoría de la preferencia de liquidez

- Esta teoría esencialmente dice que los inversores están predispuestos a invertir en bonos a corto plazo. ¿Por qué? Como se mencionó anteriormente, los bonos a largo plazo son más riesgosos que los de corto plazo debido a la cantidad de tiempo que se ha comprometido el dinero.

- Dado que los precios y los rendimientos de los bonos se mueven a la inversa, intuitivamente debido al mayor riesgo en un bono a largo plazo, el cambio de precio debido a cambios en los rendimientos sería más pesado que el cambio de precio de un bono a corto plazo.

- Por tanto, para comprar un bono a largo plazo, el inversor esperaría una compensación mucho más alta que la del bono a corto plazo, aparte del riesgo crediticio del emisor.

- El inversor puede no tener un bono hasta el vencimiento y enfrenta el riesgo de precio si los rendimientos suben hasta donde tendría que vender el bono más barato antes del vencimiento. A continuación, es posible que mantener el bono durante un período prolongado no sea factible, ya que es posible que el bono no sea líquido; en primer lugar, podría no ser fácil vender el bono si los rendimientos bajan en beneficio del tenedor del bono.

- Así, la compensación por el riesgo de precio que también se muestra debido al riesgo de liquidez es de lo que trata esta teoría. Por lo tanto, el inversionista requiere una prima de rendimiento en relación con los bonos a corto plazo, ya que mencionó el riesgo de ser incentivado para mantener bonos a largo plazo.

Una curva de rendimiento con pendiente ascendente implica que las tasas a corto plazo podrían subir, mantenerse estables o bajar. ¿Por qué? Depende de la liquidez. Si la liquidez es escasa, las tasas subirían y si es floja, las tasas bajarían o se mantendrían planas. Pero la prima de rendimiento que exige un bono a largo plazo debería aumentar para hacer que la curva tenga una pendiente ascendente pronto. Una curva plana y una curva invertida implicarían una caída de las tasas cortas.

Teoría de la segmentación del mercado

- Esta teoría se basa en la dinámica de la oferta y la demanda de diferentes segmentos de vencimiento de los bonos: corto, mediano y largo plazo.

- La oferta y la demanda de bonos de determinados segmentos de vencimiento es lo que impulsa sus rendimientos.

- Mayor oferta / menor demanda implica mayores rendimientos y menor oferta / mayor demanda implica menores rendimientos.

- También es importante señalar que la oferta y la demanda de bonos también se basan en los rendimientos, es decir, diferentes rendimientos pueden implicar la alteración de la oferta y la demanda de bonos.

Teoría del hábitat preferido

- Esta es una derivación de la teoría de la segmentación del mercado que dice que los inversores pueden cambiar sus segmentos de vencimiento específicos preferidos si la ecuación riesgo-recompensa se adapta a su propósito y ayuda a igualar sus pasivos.

- En otras palabras, si los diferenciales de rendimiento en bonos fuera de sus segmentos de vencimiento preferido / general los benefician, entonces los inversores invertirían su dinero en esos bonos.

- En la teoría de la segmentación del mercado, la curva puede tener cualquier forma, ya que en última instancia depende de dónde los inversores quieran poner su dinero a trabajar.

- Incluso si muchos inversores tratan regularmente con bonos a 10 años, si descubren que los bonos a 5 años son baratos, se acumularán en ellos.

Cambios y giros

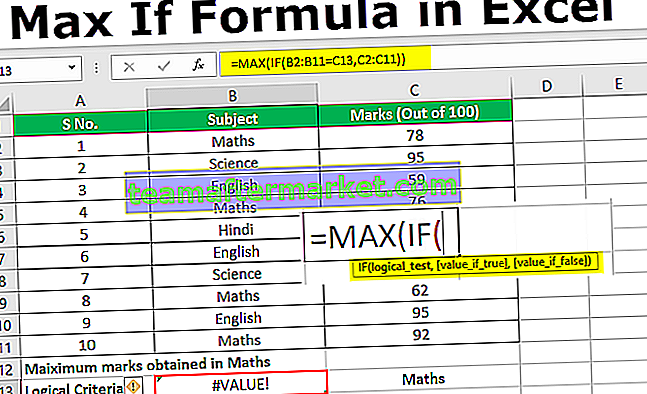

Esta es solo una breve introducción a los movimientos y formas de la curva de rendimiento. Ya conoces las formas: pendiente ascendente (empinada), pendiente descendente (invertida) y plana. Estos son parte de los movimientos de la curva de rendimiento. Así que veamos los movimientos:

- Si los rendimientos de todos los vencimientos se mueven en la misma cantidad, entonces el cambio en la curva se denomina "cambio paralelo". P.ej. Los rendimientos de 1 año, 2 años, 5 años, 10 años, 15 años, 20 años y 30 años se mueven todos ± 0,5%.

- Si los rendimientos de todos los plazos no se mueven en la misma cantidad, entonces el cambio en la curva se denomina "cambio no paralelo".

Turnos no paralelos

Giros

Una curva pronunciada (generalizada entre tipos largos y tipos cortos) o una curva plana (margen fino entre tipos largos y tipos cortos).

Mariposa

Mientras que los giros y los cambios paralelos generalmente hablan de movimientos rectos, una mariposa se trata de la curvatura. Una mariposa es una curva de forma jorobada. Las tarifas cortas y largas son más bajas que las medias.

- Mariposa positiva: cuando la mariposa disminuye su curvatura y se vuelve más plana. La joroba se vuelve menos jorobada. Las tasas cortas, medias y largas tienden a la misma tasa donde las tasas cortas y largas suben más o bajan menos y / o la tasa media baja más o sube menos provocando una mariposa positiva.

- Mariposa negativa: Cuando la mariposa aumenta su curvatura y se vuelve aún más jorobada. Las tasas cortas y largas caen más o suben menos y / o las tasas medias suben más o bajan menos provocando una mariposa negativa.

Conclusión

Por razones obvias, no he puesto imágenes de los diferentes cambios de mariposa o curvas empinadas o curvas planas, etc., porque debe imaginarlo y comenzar a pensar en las posibles operaciones que podría realizar si espera que cada una de ellas suceda en el futuro. .

Las curvas de rendimiento, como se mencionó anteriormente, son generalmente curvas de rendimiento de la deuda pública. Pero también existen curvas de rendimiento de emisores corporativos, curvas de rendimiento basadas en calificaciones crediticias, curvas LIBOR, curva OIS, curvas de swap (que son un tipo de curva de rendimiento) y varios otros tipos de curvas que no se han mencionado. Otra variante de las curvas de rendimiento son las curvas al contado, las curvas a la par, las curvas a plazo, etc. Espero que tenga algo de claridad sobre los conceptos básicos de la curva de rendimiento. Si es así, debería poder comprender en parte de qué hablan los "expertos" con respecto a las curvas de rendimiento.