Lista de las 3 mejores carreras en gestión de riesgos

A continuación se muestran algunas de las carreras / trabajos de gestión de riesgos por los que una persona puede optar:

La carrera de gestión de riesgos se refiere a la identificación y evaluación del riesgo con el fin de realizar inversiones productivas y paliar el peligro que generan las inestabilidades, tanto externas como internas. El riesgo está presente en todas partes en el negocio y, a menudo, cuesta muy caro si se toma de manera trivial. En el mundo financiero, este trabajo de gestión de riesgos juega un papel significativamente único, como se manifiesta claramente en varias crisis financieras, se apodera de la economía en general, la debilita y los choques se sienten en varios mercados con economías emergentes que experimentan algunos daños graves. .

Gestión de riesgos La carrera es una de las áreas con mayor inversión y mayor prestigio en toda la organización, simplemente por la severidad de la industria y su importancia en la generación de ganancias. El trabajo de gestión de riesgos ha jugado tradicionalmente un papel muy importante en la sincronización de la política de base con los objetivos de crecimiento de la empresa al ser un ancla de progreso y un agente de avance, debido a los esfuerzos analíticos, de investigación y de modelado.

Algunas carreras / trabajos importantes de gestión de riesgos en la industria son;

Carrera n. ° 1 - Analista de riesgos de operaciones

El riesgo de operaciones se refiere a la posibilidad de daños resultantes de procedimientos, políticas o procesos insuficientes o erróneos. Puede surgir debido a una falla del sistema, un error humano o cualquier evento que pueda potencialmente amenazar el flujo de negocios. Las pérdidas que surgen debido a fraudes internos / externos, daños a los activos físicos, fallas del sistema, etc. pueden denominarse riesgo operativo. En comparación con otros tipos de riesgos, este es muy difícil de determinar y controlar.

Responsabilidades

- Sincronice la política operativa de la empresa con los requisitos reglamentarios.

- Estudie bien todos los riesgos operativos que amenazan al negocio, al mismo tiempo monitoree y eduque a todos sobre las consecuencias.

- Trabaje con diferentes departamentos para comprender e identificar áreas críticas desde una perspectiva comercial.

- Mantener documentación de todas las auditorías de riesgos, revisiones y medidas de control que se toman, sugiriendo así mejoras en los procedimientos.

- Servir de enlace con otros equipos de riesgo para comprender su participación en el riesgo operativo y encontrar formas de suavizar la influencia general del riesgo operativo.

- Realizar evaluaciones de riesgo operativo en las unidades de negocio de forma periódica.

- Manténgase actualizado sobre las mejores prácticas de la industria

Salario

- El salario promedio de los profesionales de riesgo de operaciones en los Estados Unidos es de alrededor de $ 84,282 pa

Cualificación y habilidades requeridas

- Maestría con un enfoque en materias básicas como matemáticas, estadística, finanzas comerciales.

- Además, las certificaciones profesionales como FRM, PRM son muy preferidas

- Gran aptitud estadística con capacidad de toma de decisiones rápida

- Un aprendiz entusiasta con la capacidad de liderar un equipo.

Empresas que contratan analista de riesgo operacional

- Cuatro grandes, es decir, PWC, Deloitte, KPMG

- Todos los bancos de inversión, empresas de investigación y ventas.

- Fondos de pensiones y seguros

Positivos

- Flujo empresarial seguro, eficiente y eficaz.

- Mayor obediencia regulatoria y cumplimiento de la conducta satisfecha.

- Reducir las pérdidas por acciones preventivas

Negativos

- El riesgo operacional es uno de los más complejos de monitorear y administrar. Las empresas tradicionalmente han tenido problemas para sincronizar su riesgo operativo con el riesgo central que gobierna la estructura, principalmente debido a la dificultad que enfrentan para comprender y evaluar la gama completa de factores inextricables que contribuyen al riesgo operativo.

Crecimiento laboral y perspectivas

- Con la llegada del aprendizaje automático y el análisis de datos, las empresas se están adaptando cada vez más a métodos avanzados de mitigación de riesgos y están encontrando formas de simplificar e integrar los procesos operativos. Como tal, la demanda de profesionales de riesgo de operaciones es alta y solo aumentará.

Carrera n. ° 2 - Analista de riesgo de mercado

El riesgo de mercado se refiere a la posibilidad de que surjan pérdidas debido a factores externos que escapan al control de las empresas. Por ejemplo, riesgo de crisis económica o cambios en las tasas de interés. También se denomina riesgo sistemático y no se puede mitigar mediante la diversificación / variación mínima de la cartera. Medido principalmente mediante el uso de varios métodos de prueba de estrés y valor en riesgo [VAR], ayuda a las empresas a comprender el riesgo principal que amenaza a los mercados y, en consecuencia, su propia posición.

Responsabilidades

- Realice modelos estadísticos utilizando técnicas VAR para estudiar la posibilidad de retornos y pérdidas de una inversión en particular y explore nuevas vías de inversión potencial.

- Investigue con sagacidad las tendencias del mercado y ayude a sincronizar la estrategia de crecimiento de las empresas con los movimientos futuros estimados.

- Elaborar informes de dicho análisis y presentarlos a las partes interesadas.

- Servir de enlace con la mesa de operaciones y realizar una evaluación integral de las estrategias.

- Esta carrera ayuda a construir una sólida infraestructura de gestión de riesgos.

Se esperan calificaciones y habilidades

- Maestría en ingeniería con enfoque en matemáticas, estadística aplicada, finanzas cuantitativas o economía.

- Habilidades informáticas avanzadas con conocimiento del lenguaje de programación.

- Aparecido o dispuesto a presentarse para el examen FRM / CFA

- Gran capacidad de razonamiento con una aptitud estadística superior a la media

- Un alumno entusiasta con el deseo de liderar un equipo de investigadores.

Empresas que contratan

- Los cuatro grandes y todos los bancos de inversión.

- Las empresas de investigación y venta / compra.

- Los fondos de pensiones y seguros.

Salario / Compensación

- El salario promedio de los profesionales de riesgo de mercado en los Estados Unidos es de alrededor de $ 102,274

Positivos

- El riesgo de mercado es una de las mayores amenazas que enfrenta la industria en la actualidad. Las empresas son cada vez más conscientes de la necesidad de protegerse de las incertidumbres del mercado y sus efectos nocivos. Como lo demuestran las recesiones anteriores y los vínculos vulnerables claramente expuestos entre los mercados, las empresas de hoy saben bien que una estructura de riesgo débil puede causar estragos en sus negocios y obligarlas a cerrar.

Negativos

- El riesgo de mercado es el resultado de un giro impredecible de los acontecimientos, como la caída de los mercados. Es como la predicción del tiempo; toda la cantidad de datos y estadísticas puede resultar insuficiente con un mal salto. Como se vio en la debacle de la vivienda, un simple caso de riesgo colateral puede escalar a un riesgo de mercado en toda regla.

Crecimiento laboral y demanda

- Desde la crisis, la demanda de profesionales de riesgo de mercado ha sido increíblemente alta como resultado del marco regulatorio adicional y los requisitos de cumplimiento. Según algunos expertos, se espera que la demanda se mantenga estable ya que es una industria madura en comparación con otras disciplinas.

- En cuanto a las perspectivas futuras, aumentará la necesidad de profesionales que posean una gran perspicacia estadística y comprendan realmente el juego de los números.

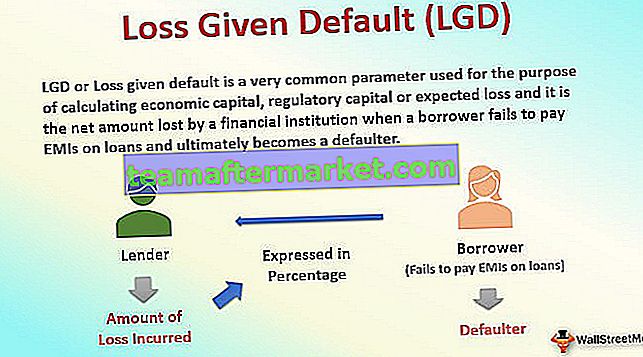

Carrera n. ° 3 - Analista de riesgo crediticio

El riesgo de crédito se refiere a la posibilidad de pérdida resultante del incumplimiento del prestatario. En pocas palabras, existe el riesgo de que el prestamista no recupere el capital y los intereses que adeuda. Al principio, puede que no sea posible predecir quién incumplirá o no cumplirá con las obligaciones contractuales, pero evaluar y administrar adecuadamente las posibilidades puede mitigar los daños potenciales. Se mide sobre la base de la capacidad total del prestatario para pagar según los términos del contrato.

Responsabilidades

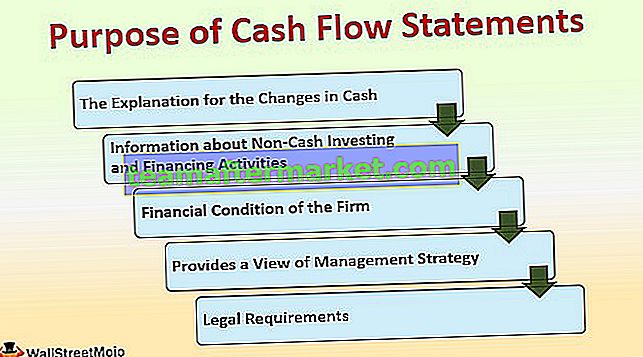

- Analizar los estados financieros y de flujo de efectivo para llevar a cabo análisis de ratios, liquidez y tasa de rendimiento.

- Evaluar consultas crediticias, nuevas solicitudes y realizar la debida diligencia

- Elaborar un informe basado en estas evaluaciones y compartirlo con todas las partes interesadas.

- Pronostique los movimientos del mercado y ayude a sincronizar las políticas de crecimiento de las empresas con las tendencias futuras del mercado.

- Asegúrese de que las políticas de las empresas cumplan plenamente con los requisitos reglamentarios.

- Manténgase actualizado con las políticas de préstamos de las empresas, también recomiende mejoras si las hubiera.

- Conciliación de cuentas y actualización de registros en los sistemas internos.

Se requiere un conjunto de habilidades y calificaciones

- Licenciatura centrada en estadística, matemáticas o finanzas empresariales. Se prefiere una maestría.

- Fuerte aptitud cuantitativa y capacidad de razonamiento.

- Comprensión concreta de los ratios y capacidad para implementarlos en situaciones del mundo real.

- Es preferible tener conocimientos informáticos avanzados y conocimientos de codificación.

- Un alumno entusiasta con la capacidad de escribir descripciones largas y recomendar a la empresa acuerdos que sean rentables.

Empresas que contratan

- Cuatro grandes

- Todos los bancos de inversión y empresas de investigación

- Casas de pensiones y seguros, Etc.

Salario / Compensación

- El salario anual promedio de un analista de crédito es de alrededor de $ 82,900

Estadísticas y perspectivas laborales

- Es una profesión muy lucrativa con excelentes oportunidades de crecimiento, a medida que el negocio avanza y las economías están en auge, la gente siente una mayor necesidad de pedir prestado.

- Según la Oficina de estadísticas laborales en mayo de 2011, había 59.140 profesionales de riesgo crediticio en los Estados Unidos, y las tendencias muestran que el futuro de las carreras en esta industria va en aumento y seguirá aumentando.

Positivos

- Debido a la amplia naturaleza de su base académica y experiencia, los analistas de crédito tienen la capacidad para trabajar en diversas carreras financieras, por ejemplo, bienes raíces, finanzas de productos básicos y corretaje, departamentos de crédito minorista, departamentos de crédito y préstamos para automóviles, etc. es una de las principales ventajas de ser analista de crédito.

Negativos

- Es un trabajo muy estresante. Como profesional de crédito, su análisis desempeñará un papel fundamental a la hora de decidir la tasa a la que el solicitante pide prestado y si obtiene un préstamo de monto total o simplemente una línea de crédito. La responsabilidad es enorme y el perfil exige mucho trabajo, por lo que no se puede tomar a la ligera.

Conclusión

Con el advenimiento de nuevas tecnologías e innovaciones, las empresas de hoy están cada vez más expuestas a diversas amenazas internas y externas. Como tales, están invirtiendo cada vez más en las áreas para prevenir pérdidas por tales amenazas y están tomando medidas preventivas en una escala mayor que antes. Mientras luchan por el panorama empresarial de la nueva era, quieren asegurarse de que su poder de absorción de impactos sea insuperable y, por lo tanto, sirvan a esta área crítica con mayor interés.