Diferencia entre capital privado y capital de riesgo

Tanto el capital privado como el capital riesgo realizan sus inversiones en las empresas donde, en el caso del capital privado, la inversión generalmente se realiza en las empresas que se encuentran en su etapa madura de funcionamiento, mientras que en el caso del capital riesgo, la inversión se realiza en el empresas que se encuentran en su etapa inicial de funcionamiento.

Técnicamente hablando, el capital de riesgo es solo un subconjunto del capital privado. Ambos invierten en empresas, ambos reclutan ex banqueros de inversión y ambos ganan dinero con las inversiones en lugar de los honorarios de asesoría. Pero si los observa más de cerca, verá que son significativamente diferentes.

El término "capital privado" generalmente se refiere al dinero invertido en empresas privadas. Estas empresas se vuelven privadas a través de la inversión. La mayoría de las personas en finanzas, sin embargo, usan "capital privado" para referirse a empresas que compran empresas a través de adquisiciones apalancadas (LBO), de modo que así es como lo usaremos aquí.

- Entonces, el capital privado, en pocas palabras, es una inversión de una firma de capital privado en una compañía específica. La inversión puede ser parcial o completa, con la esperanza de obtener altos rendimientos.

- Cuando hablamos de la empresa objetivo, hay varios cambios que puede realizar la empresa de capital privado. Se pueden realizar cambios con respecto a las estrategias, gestión, gastos, etc. para que sea rentable.

- Este cambio ayuda a que la empresa objetivo tenga un mejor desempeño y, por lo tanto, genere buenos rendimientos para la firma de capital privado.

- Después de un período de, digamos, 5 años, el capital privado vende la empresa generando ganancias y, por lo tanto, altos rendimientos a lo largo de toda la transacción.

Muchos de ustedes pueden tener curiosidad sobre qué hacen exactamente y qué los hace diferentes entre sí. Así que comencemos y encontremos las respuestas. En este artículo, discutimos lo siguiente:

- Curso de capital privado: más de 35 horas de vídeos

- Curso de fondos de cobertura - más de 20 horas de vídeos

- Curso de banca de inversión: más de 500 horas de vídeos

- Curso de modelado financiero: más de 50 horas de vídeos

Infografía de capital privado vs capital de riesgo

¿Quienes son?

La imagen que ve a continuación le ayudará a comprender qué es el capital privado.

Consideremos que eres tú quien está regando ese gran árbol. Su visión le ha ayudado a elegir este árbol del jardín, que cree que puede dar más frutos una vez que se nutre con fertilizantes y un buen cuidado.

Ha recolectado el dinero (para fertilizantes) de sus amigos y familiares que también tienen la intención de comer los dulces frutos del árbol después. Con la intención de que el árbol dé más frutos, lo riega con regularidad.

Ahora conecte este ejemplo con lo que sucede en Private Equity.

| Tú: | Firma de capital privado |

| Árbol: | Empresa objetivo (ya sea una empresa potencial o una empresa que necesite reestructuración). |

| Sus amigos y familiares que contribuyeron con fondos para los fertilizantes: | Inversores que aportan Fondos a Firma de Capital Riesgo. |

| Dulces Fruta destinada a distribuirse entre todos: | Rendimientos de la Transacción que se distribuyen a los Inversores. |

| Usted cobra una tarifa por cuidar el Árbol en nombre de todos: | Firma de Capital Privado cobrando tarifas de Gestión por la Transacción. |

Tomemos el mismo ejemplo para entender qué es Venture Capital.

Supongamos que todo sigue igual que la analogía anterior que vimos con respecto a la imagen de arriba. La única diferencia es:

- Ahora ha puesto su mirada en un pequeño árbol joven (en lugar de un gran árbol completamente desarrollado)

- Su razón para seleccionar el árbol joven son sus cualidades inmunes como robustez, resistencia a enfermedades, período más corto de fructificación, etc.

- Entonces, con respecto al capital de riesgo, el árbol joven representa una empresa de nueva creación y usted (regando el árbol joven) es la empresa de capital de riesgo

- Y así es como funciona el capital riesgo. Los capitalistas de riesgo proporcionan fondos a la nueva empresa o pequeñas empresas que tienen potencial de crecimiento a largo plazo. (Retoño que tiene las características inmunes descritas anteriormente).

Aquí el riesgo puede ser alto, pero también lo son los rendimientos esperados.

Estadísticas de capital riesgo y capital riesgo (2014):

- Activos bajo administración: $ 3.8 billones

- Capital agregado recaudado: $ 495 mil millones

Si desea adquirir habilidades de capital privado profesionalmente, puede consultar este curso de capital privado

Tabla comparativa

Las empresas de capital riesgo y los capitalistas de riesgo invierten en empresas y ganan dinero saliendo, es decir, generalmente vendiendo sus inversiones. Pero la forma en que lo hacen es diferente.

| Capital privado | Capital de riesgo | |

|---|---|---|

| Etapa | Las empresas de PE compran empresas públicas maduras. | Los capitalistas de riesgo invierten principalmente en empresas en etapa inicial. |

| Tipos de empresas | Las empresas de PE compran empresas de todos los sectores. | El capital de riesgo se centra en empresas de tecnología, biotecnología y tecnología limpia. |

| % Adquirido | Se ve que las empresas de PE casi siempre compran el 100% de una empresa en una LBO | Venture Capital solo adquiere una participación minoritaria que suele ser inferior al 50%. |

| Talla | Las empresas de PE realizan grandes inversiones. ($ 100 millones a $ 10 mil millones) | VC generalmente realiza inversiones más pequeñas que a menudo están por debajo de $ 10 millones para empresas en etapa inicial. |

| Estructura | Las empresas de PE utilizan una combinación de capital y deuda. | Las empresas de capital riesgo utilizan solo acciones (efectivo) |

Apetito por el riesgo

- Los capitalistas de riesgo invierten en fondos de puesta en marcha. Pero, ¿están absolutamente seguros de que todas estas empresas triunfarán algún día? Las posibilidades aquí son muy pocas para disparos al 100%.

- Por lo tanto, los capitalistas de riesgo esperan que muchas de las empresas en las que invierten fracasen. Pero la esperanza aquí es que al menos una inversión genere grandes retornos y haga que todo el fondo sea rentable.

- Además, los capitalistas de riesgo invierten pequeñas cantidades de dinero en decenas de empresas, y es por eso que este modelo les funciona.

- Pero este modelo resultaría un desastre si lo aplicara el capital privado. En PE, el número de inversiones es menor y el tamaño de la inversión es mucho mayor.

- Entonces, incluso si una sola empresa quiebra, todo el fondo estaría condenado. Y es por eso que los fondos de PE se invierten en empresas maduras donde las posibilidades de fracaso en un futuro próximo son del 0%.

Devolver diferencias

"Entonces, ¿qué modelo realmente produce mayores retornos?" es la pregunta básica que puede surgir en tu mente.

- Técnicamente hablando, cada fondo afirma tener como objetivo rendimientos más altos, pero hay muchas controversias en esta área.

- Pero el escenario real: los rendimientos en ambos son mucho más bajos de lo que los inversores afirman lograr.

- El 20% de los rendimientos es el objetivo de la mayoría de los fondos de capital riesgo y de capital privado. Pero lo que generalmente se ve es que son capaces de generar retornos de hasta un 10% (Salvo en algunos casos).

- Capital de riesgo: los rendimientos dependen principalmente de las principales empresas. Creen en invertir en un gran ganador y ganar dinero con él.

- Capital privado: se pueden obtener grandes rendimientos sin invertir también en las empresas más grandes y conocidas.

Participación en las operaciones de la empresa objetivo

Capital privado:

- Debido al auge de las LBO de la década de 1980, ha habido una mala imagen de las empresas de capital privado. Debido a esas experiencias, la gente siempre ha pensado en un PE como un lugar donde las empresas simplemente se compran, se despide a la gente, luego la empresa se carga con deudas y, finalmente, se vende.

- La idea generalizada es que finalmente venden la empresa sin hacer nada para mejorar las operaciones. Pero esta es la noción equivocada en el escenario actual.

- Las empresas de PE están trabajando ahora duro para mejorar las empresas y encontrar formas de expandirlas. Y esto es absolutamente cierto en caso de recesión cuando no hay mucha compra y venta de grandes empresas.

Capital de riesgo:

- Está involucrado con una empresa en particular o un proyecto desde sus inicios. Por tanto, deberían tener un mayor vínculo e implicación con la empresa.

- Dado que trabajan con empresas en etapa inicial, deberían tener un mayor incentivo para mejorar la empresa.

- Sin embargo, en la práctica, su participación depende del enfoque de la empresa, la etapa de su ciclo de vida empresarial y cuánto desea el empresario que se involucren. Pero tenga en cuenta que siempre puede haber excepciones a las declaraciones anteriores.

La mayoría de las diferencias que hemos visto se refieren específicamente a la parte teórica de las empresas de capital riesgo y capital riesgo.

Ahora nos centraremos en las diferencias específicas entre los dos, que le ayudarán a determinar:

- Entrevista los procesos involucrados si quieres entrar en alguno de ellos.

- ¿Quiénes son las personas involucradas en Private Equity y Venture Capital?

- Trabajo involucrado

- Comparación de salario

- Cultura

- Oportunidades de salida

Entrevista de PE y VC

El punto principal de similitudes involucradas en el proceso de entrevista es que “Ambos tipos de firmas se enfocan en sus antecedentes y experiencia en negocios”. Pero eso es todo. Ésta es la única similitud.

EDUCACIÓN FÍSICA:

- Tenga en cuenta que ni las entrevistas de capital privado son para los más alegres ni son pan comido. La entrevista puede tener un estudio de caso completo o una prueba de modelado.

- Esto se debe a que quieren ponerte a prueba, ya que vas a dedicar mucho tiempo a realizar trabajos de modelos analíticos y financieros.

VC:

- Las entrevistas de Venture Capital son más cualitativas y están más centradas en el ajuste, especialmente para empresas en etapa inicial.

- Dado que los Venture Capitals trabajan con empresas que son más pequeñas, los modelos financieros detallados no tienen sentido aquí. Y es por eso que se enfocan en las relaciones.

Personas involucradas

Capital privado

- Dado que el trabajo de modelado financiero y diligencia debida que realiza en PE es muy similar a las transacciones en la banca de inversión, las firmas de capital privado se enfocan en contratar a ex analistas de banca de inversión.

- Además, los consultores y cualquier persona con experiencia en operaciones pueden ingresar a la educación física, pero luego es una batalla cuesta arriba.

Capital de riesgo

- Mientras que en los VC verá una mezcla de población que incluye ex banqueros, consultores, gente de desarrollo empresarial e incluso ex empresarios.

PE y VC - Trabajo

EDUCACIÓN FÍSICA:

- Especialmente en las grandes empresas de educación física, el trabajo no es muy diferente al de la banca de inversión. Aunque hay menos trabajo en comparación, todavía pasa mucho tiempo en Excel, valorando empresas, mirando estados financieros y realizando la debida diligencia.

- Sin embargo, la responsabilidad es más porque necesita coordinarse con contadores, abogados, banqueros y otras firmas de educación física mientras trabaja en un acuerdo.

VC:

- A medida que avanza de un “megafondo de PE” a una “VC de etapa inicial”, el trabajo se vuelve menos cuantitativo y más orientado a las relaciones.

- A algunas personas no les gusta esto porque odian las llamadas en frío y la búsqueda constante de nuevas empresas. Mientras que algunos, por otro lado, prefieren hablar con la gente en lugar de trabajar en Excel.

- Por lo tanto, es difícil decir qué es "más agradable"; depende de si desciende hacia las ventas, el análisis o las operaciones.

PE y VC - The Pay

- Casi siempre ganará más dinero en Private Equity que en Venture Capital.

- La razón: en el capital privado, hay más dinero involucrado y el tamaño de los fondos es mucho mayor.

- Sin embargo, si desea ganar mucho dinero en capital de riesgo, todo lo que tiene que hacer es encontrar una empresa para invertir que pueda convertirse en la próxima Google. Pero esto suele ser muy raro.

- Si tiene una experiencia previa en banca de inversión, los salarios base en ambas industrias son de alrededor de $ 100K con bonificaciones ampliamente variables.

- Pero en general, si desea ganar la mayor cantidad de dinero en el menor tiempo posible, el capital privado es la opción para usted.

La cultura

- El ambiente de trabajo y la cultura en el capital privado son muy similares a la banca de inversión y atraen a algunos de los banqueros más extremos y despiadados.

- La cultura del capital riesgo tiende a ser más relajada. También porque las personas provienen de entornos más variados.

- Las personas en PE provienen más a menudo de antecedentes puramente financieros, mientras que las de VC tienden a ser tecnólogos convertidos en financieros.

- En general, las horas de trabajo en las empresas de educación superior tienden a ser más largas en comparación con las de VC, donde el enfoque es una semana laboral "normal".

PE y VC: oportunidades de salida

Oportunidades de salida de PE

- Fondos de cobertura: muchos profesionales de capital privado deciden pasar a los fondos de cobertura, donde la rentabilidad y el dinero se pueden obtener más rápidamente.

Los profesionales de capital riesgo se sienten frustrados por la lentitud y las tediosas tareas de negociación. Además, es difícil convertirse en millonario de la noche a la mañana, tomará al menos 5-10 años.

- Capitalista de riesgo: algunos profesionales de capital privado también pueden encontrar que hacer grandes negocios no es tan emocionante como invertir en nuevas empresas. Por lo tanto, cambian a capitales de riesgo.

- Unirse a una empresa corporativa / de cartera: un trabajo de capital privado consiste en trabajar con empresas de cartera para ayudarlas a crecer. Por lo tanto, es bastante común que los profesionales de capital privado decidan ir a trabajar para una de sus compañías de cartera en un puesto senior (CFO, CEO, Head of Business Development).

- Otras oportunidades de salida para el capital privado son:

- Lanzamiento de su propio fondo

- Volviendo a los roles de asesoría

- Fondos secundarios, Fondo de fondos

- Emprendimiento

Oportunidades de salida de VC

- OPI

- Fusiones y adquisiciones (M&A)

- Recompra de acciones

- Venta a otro inversor estratégico / fondo de capital riesgo

¿Cuál debería elegir?

Entonces, capital privado vs capital de riesgo, ¿a qué te apetece?

- Tu inclinación hacia uno de ellos depende de tu objetivo.

- Si le gusta trabajar en transacciones o está tratando de ganar dinero en el menor tiempo posible, el capital privado es una mejor opción.

- Si está más interesado en comenzar su propia empresa algún día y prefiere las relaciones para el análisis, Venture Capital es mejor.

- Espero que la comparación realizada en este artículo le ayude a conocer las diferencias y similitudes entre el capital privado y el capital de riesgo.

- Además, consulte Banca de inversión frente a capital privado

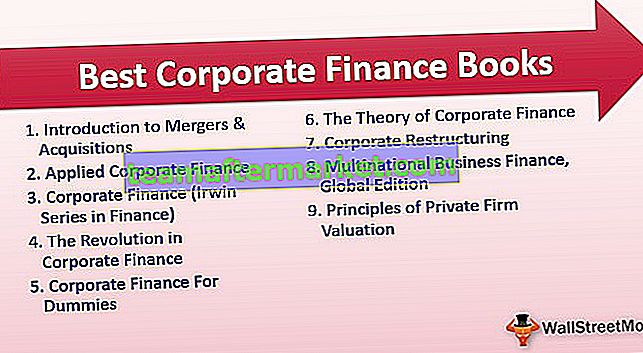

Recomendar artículos

Esta ha sido una guía para el capital privado frente al capital de riesgo. Aquí discutimos la diferencia entre Private Equity y Venture Capital en riesgo y rentabilidad. También puede consultar los siguientes artículos:

Original text

- Inversión ángel vs Capital de riesgo - Comparación

- ¿Cómo ingresar al capital riesgo?

- Curso de capital riesgo

- Capital privado en India <